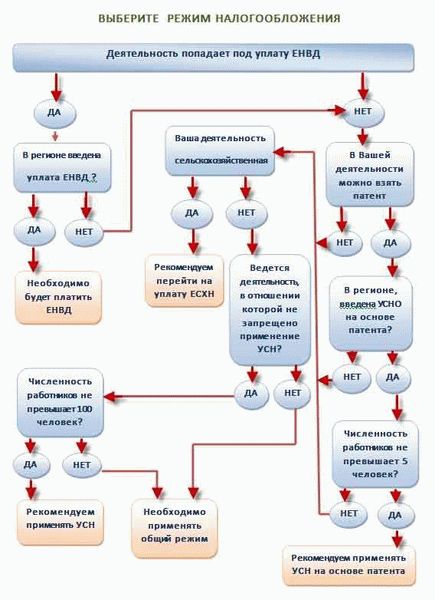

Система налогообложения является важным вопросом для индивидуальных предпринимателей (ИП). От выбранного режима налогообложения зависит, какие налоги вы будете платить и какие плюсы и минусы будут сопутствовать вашей деятельности.

На текущий момент в России существуют несколько режимов налогообложения для ИП. Один из них — единый налог на вмененный доход (ЕНВД), применяется в основном для сельскохозяйственных предприятий. Единственным недостатком этого режима является ограничение на виды деятельности.

С другой стороны, общий режим налогообложения (ОСНО) дает ИП большую свободу в выборе видов деятельности и расчете налогов. При этом, ИП должны вести бухгалтерский учет и платить налоги на общих основаниях.

Кроме того, ИП могут выбрать упрощенную систему налогообложения (УСН). В этом случае, налоговая база будет определяться по сумме доходов. УСН может быть применена как для самостоятельных ИП, так и для ИП, занимающихся профессиональной деятельностью.

Переход на ОСНО или УСН имеет свои плюсы и минусы, и выбор режима налогообложения должен быть обоснован исходя из конкретных условий деятельности ИП. Если вы хотите узнать больше о различиях между режимами налогообложения или какие налоги вы будете платить в 2024 году, прочтите данную статью.

Общий налоговый режим (ОСНО)

Что такое ОСНО? Это налоговый режим, при котором предприятия платят налог на прибыль по ставке, которая составляет 20% от налогооблагаемой базы.

ОСНО представляет собой режим, при котором предприниматели платят налог на прибыль, а также осуществляют ряд других платежей, таких как НДС, налог на имущество и т.д. Этот режим может применяться как для ИП, так и для ООО.

Какие плюсы и минусы ОСНО?

- Плюсы ОСНО:

- возможность применения различных налоговых льгот и преференций;

- более детальная учетная политика и отчетность;

- возможность платить налоги по ставке 15% при условии соблюдения установленных требований.

- Минусы ОСНО:

- требуется более сложная и детализированная система учета;

- необходимость платить налог на прибыль, даже при отсутствии дохода;

- различие в применении налоговых правил и ставок в зависимости от вида деятельности и отрасли.

Как перейти на ОСНО? Что нужно узнать?

- Во-первых, вы должны выяснить, какой вид деятельности вы осуществляете и какие налоговые правила применимы к этой отрасли.

- Во-вторых, узнайте о различиях в налоговом учете для ИП и ООО в ОСНО.

- В-третьих, оцените, какие плюсы и минусы сопряжены с переходом на ОСНО и сделайте выводы о том, стоит ли вам переходить на этот режим.

- В-четвертых, обратитесь к профессиональным налоговым консультантам или бухгалтерам, чтобы получить подробную информацию о переходе на ОСНО, а также оформить все необходимые документы и отчеты.

Единый налог на вмененный доход (ЕНВД), упрощенная система налогообложения (УСН) и единый сельскохозяйственный налог (ЕСХН) являются другими вариантами налогообложения для ИП и других предпринимателей.

Важно знать, что переход на ОСНО может быть рентабельным решением для бизнеса, если вы осуществляете деятельность с высокими доходами и рассчитываете на налоговые преимущества и льготы, которые предоставляет этот режим.

Переход с УСН на ОСНО

Для индивидуального предпринимателя налоги играют важную роль в учете своей прибыли. Как профессиональный ИП, вы, скорее всего, уже знакомы с упрощенной системой налогообложения (УСН), где налоги платятся на единый налог по ставке, которая зависит от вида деятельности.

Однако, есть и другая система налогообложения, которая называется общая система налогообложения (ОСНО). В отличие от УСН, в ОСНО ИП платят налоги по различию между доходом и расходами с учетом определенных налоговых вычетов.

Это означает, что переход с УСН на ОСНО может иметь как плюсы, так и минусы для вашего бизнеса. Но прежде чем принимать решение о переходе, важно разобраться в том, какие налоги платятся в каждой из этих систем и какие применения учета налогов имеются.

| УСН (ЕСХН) | ОСНО |

|---|---|

| ИП платят единый налог, который зависит от вида деятельности | ИП платят налоги на прибыль, рассчитываемую как разницу между доходами и расходами |

| Учет налогов ведется упрощенным способом | Учет налогов проводится более детально |

| Подходит для ИП с небольшим доходом | Подходит для ИП с высоким доходом |

| Не требует обязательного ведения бухгалтерского учета | Требует обязательное ведение бухгалтерского учета |

| Можно применять для ИП, осуществляющих сельскохозяйственную деятельность | Нельзя применять для ИП, осуществляющих сельскохозяйственную деятельность |

| Режим НДС по умолчанию — 3% | Можно применять разные режимы НДС, включая 0%, 10% и 20% |

Теперь, зная различия между УСН и ОСНО, вы можете принять решение о переходе с одной системы на другую, основываясь на своих доходах, виде деятельности и других факторах. Учтите, что переход на общую систему налогообложения требует выполнения определенных требований и процедур, поэтому обратитесь к налоговому консультанту для получения дополнительной информации.

Плюсы и минусы

При выборе системы налогообложения для индивидуального предпринимателя (ИП) важно учитывать какие плюсы и минусы несет каждая из них. Рассмотрим основные преимущества и недостатки различных налоговых режимов.

1. Упрощенная система налогообложения (УСН)

Применение УСН позволяет ИП платить налоги лишь в виде единого налога на вмененный доход (ЕНВД) или налога на доходы физических лиц (НДФЛ). Важные плюсы этого режима:

- Упрощенность ведения налогового учета;

- Не требуется платить НДС;

- Возможность перейти на УСН при общем режиме налогообложения.

Однако, УСН имеет и недостатки:

- Ограничение дохода (не более 150 миллионов рублей в год);

- Нет возможности учесть расходы;

- Необходимость подтверждать эффективность использования патента в течение года.

2. ОСНО налогообложение

Общий режим налогообложения предоставляет больше возможностей для ИП:

- Возможность учесть все доходы и расходы;

- Неограниченный объем дохода;

- Возможность применения различных налоговых льгот и вычетов.

Однако, ОСНО имеет свои минусы:

- Необходимость более сложного ведения бухгалтерского учета;

- Обязательность платить НДС;

- Высокие налоговые ставки по налогу на прибыль организаций (НПД).

3. Единый налог на вмененный доход (ЕНВД)

Для сельскохозяйственных производителей предусмотрен отдельный налоговый режим – ЕНВД. Его плюсы и минусы:

- Простота учета и отсутствие необходимости в документальном подтверждении дохода;

- Остается возможность применения вычетов на себестоимость и расходы, если затраты превышают 20% дохода.

Но есть и недостатки ЕНВД:

- Необходимость соблюдать все условия режима налогообложения;

- Высокие проценты и штрафы за непредоставление правильных данных в декларации;

- Ограничение на возможность организации ИП в формате ООО.

Как перейти на ОСНО?

Однако, прежде чем узнать о переходе на ОСНО, нужно разобраться в различиях между ОСНО и УСН (упрощенная система налогообложения) и НДП (налог на доходы физических лиц).

Основные отличия ОСНО от УСН:

- ОСНО предназначена для предприятий всех форм собственности, включая индивидуальных предпринимателей. УСН предназначена только для ИП.

- ОСНО учитывает все доходы и расходы организации, в то время как при УСН учет может быть более простым и упрощенным.

- ОСНО предусматривает уплату налогов, основываясь на реальном доходе. УСН имеет фиксированную сумму налога, зависящую от ставки и специального режима.

- ОСНО позволяет применять различные налоговые льготы и вычеты, в то время как УСН не дает таких возможностей.

Что касается НДП (налог на доходы физических лиц), он является налоговым резидентом и не является наиболее приемлемым для малых предприятий или ИП.

Теперь, когда вы узнали различие между ОСНО, УСН и НДП, можно перейти к самому переходу на ОСНО.

Когда вы переходите на ОСНО, вам нужно учесть следующие моменты:

- Платятся налоги по ОСНО на общих основаниях, включая налог на прибыль предприятий, налог на имущество и другие.

- ОСНО предусматривает учет всех доходов и расходов организации, а также налоговую базу, по которой платятся налоги.

- ИП, переходящий на ОСНО, должен будет платить налоги на преимущественной основе – по установленным ставкам в соответствии с законодательством.

- Переход на ОСНО может быть привлекательным для ИП, которые ведут свое дело профессионально или занимаются определенной сельскохозяйственной деятельностью, так как ОСНО позволяет учесть специфические характеристики и особенности их бизнеса.

Теперь вы знаете о процессе перехода на ОСНО и о том, что его применение может иметь свои плюсы и минусы для ИП. Применение ОСНО может быть выгодным для некоторых видов бизнеса, однако перед переходом на данную систему рекомендуется проконсультироваться с налоговым консультантом или бухгалтером, чтобы узнать, какая система будет наиболее подходящей для вас.

Единый сельскохозяйственный налог (ЕСХН)

Основные плюсы ЕСХН:

| 1. | Низкая ставка налога |

| 2. | Простота учета и отчетности |

| 3. | Отсутствие необходимости ведения бухгалтерского учета |

Минусы режима ЕСХН:

| 1. | Возможность применения только для сельскохозяйственных предприятий и ИП |

| 2. | Ограничения в объеме допустимых видов деятельности |

| 3. | Необходимость проведения специальных процедур при переходе с других налоговых режимов |

ЕСХН отличается от общего налогообложения (ОСНО) и упрощенной системы налогообложения (УСН). При общем налогообложении ИП платят налоги на основе дохода минус расходы (НПД), а при УСН – на основе дохода или доход минус расходы (НПД или НПД-расходы).

Какие налоги платят предприятия и ИП на ОСНО?

Для предприятий и индивидуальных предпринимателей, осуществляющих свою деятельность на основе общей системы налогообложения (ОСНО), существует определенный набор налогов, которые они должны уплачивать.

Основными налогами, уплачиваемыми предприятиями и ИП на ОСНО, являются:

- Налог на прибыль (НП) — это налог на доход, полученный предприятием или ИП в результате своей деятельности.

- Единый социальный налог (ЕСН) — это налог, который уплачивается предприятиями и ИП в размере определенного процента от заработной платы сотрудников.

- Налог на имущество (НИ) — это налог, который уплачивается предприятиями и ИП на основе стоимости их имущества.

- Налог на землю (НЗ) — это налог, который уплачивается предприятиями и ИП за пользование земельным участком.

Режим налогообложения ОСНО применяется по умолчанию для всех предприятий и ИП. Однако, существуют и другие режимы налогообложения, такие как упрощенная система налогообложения (УСН) и единый налог на вмененный доход (ЕНВД), которые имеют свои особенности и преимущества.

Основное различие между ОСНО и другими режимами налогообложения заключается в размере и порядке уплаты налогов. На ОСНО предприятия и ИП уплачивают больше налогов, но при этом имеют большую свободу в учете доходов и расходов, а также возможность применять различные налоговые льготы и вычеты.

При переходе с одного режима налогообложения на другой, предприятиям и ИП необходимо знать все особенности и последствия данного решения. Для сельскохозяйственных предприятий существует особый режим налогообложения — единый сельскохозяйственный налог (ЕСХН), который также имеет свои особенности и преимущества.

В целом, ОСНО имеет свои плюсы и минусы. От выбранного режима налогообложения зависит уровень налогообложения и объем уплачиваемых налогов, а также возможности в учете и отчетности. Чтобы выбрать наиболее подходящий режим налогообложения для вашего предприятия или ИП, необходимо узнать, какие налоги платят предприятия и ИП на ОСНО и оценить все плюсы и минусы данного режима налогообложения.