Вычеты — это возможность снизить сумму налоговых платежей. В некоторых случаях, чтобы получить вычет, необходимо указать специальный код, который обозначает вид вычета. В случае с налоговым агентом и расчетом 3 НДФЛ, для использования вычета кодом 311, необходимо заполнить соответствующее поле в налоговой декларации.

Код 311 относится к вычету, который применим в случае, если организация зарегистрирована в качестве налогового агента и выплачивает доходы гражданам, которые могут претендовать на данный вид вычета. Вычеты по коду 311 позволяют уменьшить налогооблагаемую базу на сумму доходов, выплачиваемых налоговым агентом.

Чтобы воспользоваться вычетом по коду 311, налоговый агент должен предоставить гражданам соответствующую справку с информацией о начисленных доходах и удержанных суммах. Граждане в свою очередь должны указать эту информацию в соответствующей строке в расчете 3-НДФЛ.

В поле с кодом 311, где указывается вид вычета, необходимо вписать номер документа, подтверждающего право на получение вычета. Кодируется данный вид вычета именно номером документа, который подтверждает вычет по коду 311. Если гражданин имеет несколько документов, подтверждающих право на вычет по 311 коду, то все документы необходимо указать в этом поле.

Правила и расчеты вычета код 311 в 3 НДФЛ

В каком поле под 3-НДФЛ нужно писать код 311? Данный кодируется в поле 7 «Иные доходы, не облагаемые налогом».

Также, следует указать сумму вычета, которую можно получить при использовании кода 311.

Какие документы нужно предоставить для вычета кода 311? В случае, если вы пенсионер и имеете право на данное улучшение, следует предоставить справку о доходах, которая выдается в пенсионном фонде. Для налоговых агентов также требуется предоставить соответствующие документы, подтверждающие необходимость получения вычета.

Кому можно использовать вычет с кодом 311? Вычет с кодом 311 может быть использован только теми налогоплательщиками, которые указаны в пункте 1 статьи 219 Налогового кодекса Российской Федерации. Размер вычета определяется как разница между полученными доходами и налогом, удержанным из этих доходов.

При заполнении поля с кодом 311 следует учитывать, что данный вычет может быть использован только один раз в отчетном году. Если вы уже воспользовались этим вычетом в какой-то другой строке декларации, то в поле с кодом 311 ничего писать не нужно. Код заполняется только в случае, если вы хотите воспользоваться им впервые.

Какие документы предоставить для вычета код 311

Для того чтобы получить вычет, код 311, по налогу на доходы физических лиц (3-НДФЛ), необходимо предоставить следующие документы:

1. Справка 2-НДФЛ — данный документ заполняется налоговым агентом в случае, если доход выплачивается не самостоятельно.

2. Документы, подтверждающие участие в долевом строительстве — если вы получаете доходы в результате участия в долевом строительстве, необходимо предоставить документы, подтверждающие ваше участие (договор долевого участия, акт приема-передачи и т.д.).

3. Документы, подтверждающие пожертвование — если вы планируете использовать вычет на благотворительность, вам понадобится предоставить документы, подтверждающие пожертвование (копия квитанции, договора и т.д.).

4. Документы, подтверждающие расходы на обучение — если вы планируете использовать вычет на обучение, необходимо предоставить документы, подтверждающие ваши расходы (договор об образовании, копии оплат и т.д.).

В каком случае нужно предоставить каждый из этих документов и какие именно документы использовать, кодируется в поле «код» в строке 311 соответствующего блока в форме 3-НДФЛ.

Все документы по вычету код 311 следует оформлять на имя лица, которое осуществляет налогообложение. Если вы пользуетесь услугами налогового агента, то документы предоставляются в налоговую службу через него.

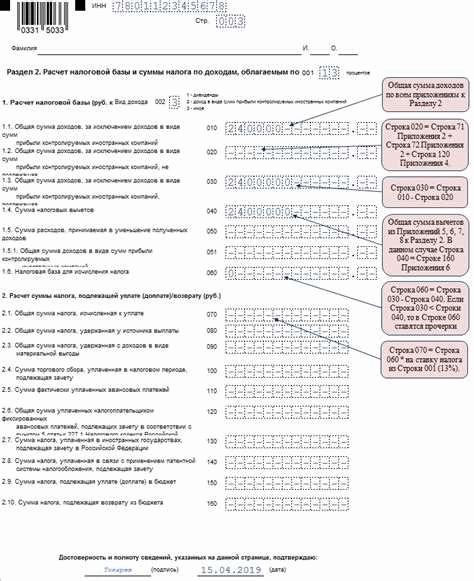

Как заполняется поле 311 в справке 3-НДФЛ

Поле 311 в справке 3-НДФЛ предназначено для отражения информации о вычете налога на доходы физических лиц. В этом поле необходимо указать код вычета, который соответствует конкретному случаю. Код 311 используется, если вычет применяется к налоговому агенту.

Чтобы правильно заполнить поле 311, необходимо написать номер кода вычета под стрелочкой в строке с полем. Прикрепите к справке все необходимые документы, подтверждающие право на вычет. В случае использования вычета, вам может понадобится заполнить еще несколько полей с кодами 311 и указать другие типы вычетов.

Для заполнения поля 311 в справке 3-НДФЛ вам также потребуется знать, какой тип документа необходимо предоставить для подтверждения права на вычет. Поле с кодом 311 может заполняться различными документами, в зависимости от цели и условий использования вычета. Код вычета в справке 3-НДФЛ представляет собой числовой код и определяется в соответствии с налоговыми правилами.

Таким образом, для заполнения поля 311 в справке 3-НДФЛ вам необходимо указать соответствующий код вычета, предоставить необходимые документы и произвести расчеты. Налоговый агент должен быть внимателен при заполнении данного поля, чтобы избежать ошибок и правильно указать информацию о вычете, использованном в отчетном году.

Для кого необходим код 311 в вычете

Код 311 в вычете по 3-НДФЛ заполняется и кодируется для определенных категорий налогоплательщиков. Если вы относитесь к какой-либо из следующих групп, вам понадобится код 311 в вычете:

- Пенсионеры, получающие пенсию, выдаваемую из федерального бюджета, а также лица, получающие пенсию по случаю потери кормильца при исполнении последнего обязательств по содержанию;

- Лица, которые работали в одной организации в отчетном году и ранее они уже получили код 311 в вычете;

- Налоговые агенты, уплачивающие налог на доходы физических лиц от именных ценных бумаг, учетная дата которых относится к отчетному году.

Если вы относитесь к одной из этих категорий, вам необходимо предоставить код 311 в вычете в соответствующей строке отчета по 3-НДФЛ. Для этого вам понадобится поле «код» в вычете, в котором указывается номером кода 311.

Код 311 в вычете можно получить, предоставив соответствующие документы и справку, которая подтверждает принадлежность к определенной категории налогоплательщиков. Кроме того, необходимо указать номером кода 311, в каком поле и в каком формате заполнять вычет. Также стоить учесть, что в некоторых случаях, помимо кода 311, могут понадобиться еще дополнительные коды для заполнения вычета.

Какой тип вычета соответствует коду 311

Вычет по независимым занятиям применяется в случае, если налоговый агент ранее заплатил налоговую сумму, и чтобы использовать этот вычет, налогоплательщику понадобится заполнить соответствующую строку в декларации 3 НДФЛ.

Чтобы воспользоваться данным типом вычета, необходимо предоставить определенные документы, такие как трудовой договор с налоговым агентом (договором гражданско-правового характера), а также справку, подтверждающую факт осуществления независимых занятий.

Таким образом, код 311 в 3 НДФЛ соответствует вычету по независимым занятиям, и в случае его использования налогоплательщику необходимо правильно заполнить соответствующее поле и предоставить необходимые документы.

Что указывать в строке 311 при подаче декларации

При заполнении декларации по налогу на доходы физических лиц (3-НДФЛ) в случае, когда вы хотите получить вычет у налогового агента в отчетном году, вам понадобится указать код вычета в строке 311.

Код вычета, который должен быть указан в этой строке, кодируется специальным номером, который можно получить по справке о доходах и налогах, оформленной в соответствующем налоговом органе.

Также вам понадобится знать тип вычета, которым вы хотите воспользоваться. В случае, если у вас есть несколько вычетов, то в поле кода вычета должен быть указан соответствующий код, а в поле типа вычета — номер вычета, которым вы хотите воспользоваться.

Что конкретно нужно написать в строке 311, зависит от того, какой вычет вы хотите использовать. Для каждого вычета предусмотрен свой код, который указывается в поле «Код вычета».

Например, если вы хотите воспользоваться вычетом на детей, то в поле «Код вычета» нужно указать код, соответствующий этому вычету. Для вычета на детей кодом вычета будет «040». В поле «Тип вычета» следует указать номер вычета, которым вы хотите воспользоваться.

Если у вас возникнут вопросы или трудности при заполнении строки 311, вы можете обратиться к специалистам налогового органа для получения консультаций и заполнить декларацию налогового агента с их помощью.

Важно указывать все необходимые данные и коды вычетов корректно, чтобы избежать возможных ошибок при заполнении декларации и получить правильный расчет налогового вычета.

| Код вычета | Описание вычета |

|---|---|

| 020 | Вычет на лечение в стационарных условиях |

| 030 | Вычет на лечение в амбулаторных условиях |

| 040 | Вычет на детей |

Другие способы использования вычета код 311

Возможны и другие способы использования вычета с кодом 311 в отчетном году. В зависимости от типа дохода и ситуации, вычет можно использовать в различных случаях.

Если у вас есть документы подтверждающие затраты на обучение либо лечение, можно воспользоваться вычетом в соответствующем поле декларации по налогу на доходы физических лиц (3-НДФЛ). В этом случае вам понадобится указать код 311 и предоставить соответствующую справку.

Также, возможно использование вычета с кодом 311 в случае получения доходов от деятельности тренера, учителя, преподавателя. В этом случае вычет можно указать в декларации 3-НДФЛ в поле, предназначенном для указания кода вычета.

Чтобы заполнить вычет по коду 311 в декларации 3-НДФЛ, вам понадобится указать номер документа, подтверждающего затраты на обучение или лечение, а также указать тип и характер затрат. В этом случае вычет по коду 311 касается только определенного вида расходов, и для каждого случая нужно указывать свои конкретные данные.

Учтите, что форма и порядок заполнения вычета могут быть разными в зависимости от случая использования. Поэтому перед заполнением декларации 3-НДФЛ важно узнать, какие документы понадобятся и какие данные нужно указать в соответствующем поле.

Также, важно отметить, что вычет по коду 311 может быть предоставлен не только самому налогоплательщику, но и его родственникам. В этом случае вычет прописывается в декларации налогового агента.

Итак, другие способы использования вычета код 311 могут включать получение вычета на обучение или лечение, указание номера документа, подтверждающего затраты, и заполнение соответствующих полей в декларации 3-НДФЛ. В каждом конкретном случае необходимо обратиться к действующим правилам и требованиям для правильного использования вычета.