- Уведомление об освобождении от уплаты НДС: инструкция, бланк и образец

- Освобождение от исполнения обязанностей по начислению и уплате НДС по другим основаниям

- Какие основания позволяют освободить от начисления и уплаты НДС?

- Освобождение от НДС по ст. 145 НК РФ

- В каких случаях предприятия освобождают от уплаты НДС согласно статье 145 НК РФ?

- Оформление Уведомления в 1С

В соответствии с ст. 145 Налогового кодекса РФ предусмотрены основания для освобождения от уплаты НДС в Российской Федерации. С целью оформления уведомления об освобождении от указанного налога необходимо следовать определенным инструкциям.

Основная обязанность по начислению и уплате НДС возлагается на единственную систему автоматизации учета — 1С. Программа 1C позволяет заполнить специальные бланки уведомлений, которые необходимо подать в налоговую инспекцию. Взамен уплаты налога, лицо, получившее уведомление об освобождении от уплаты НДС, освобождается от исполнения других обязанностей по этому налогу.

Срок подачи уведомления об освобождении от уплаты НДС определен законом и составляет десять дней с момента наступления оснований для освобождения. Уведомление подается в налоговую инспекцию в месте постановки на налоговый учет. Необходимо правильно заполнить бланк уведомления и предоставить соответствующие документы, подтверждающие основания для освобождения.

Внимание: данная инструкция по оформлению уведомления об освобождении от уплаты НДС или его бланк не являются гарантией освобождения от указанного налога. Правильное оформление и соблюдение всех требований законодательства РФ гарантируют успешность выполнения данной процедуры.

Уведомление об освобождении от уплаты НДС: инструкция, бланк и образец

В соответствии со статьей 145 Налогового кодекса Российской Федерации, организации имеют право на освобождение от начисления и уплаты НДС, предусмотренного налоговым законодательством РФ, по ряду оснований. Для оформления такого освобождения необходимо представить уведомление в налоговый орган.

Основаниями для освобождения от уплаты НДС могут быть выполнение определенных видов деятельности, применение специальных режимов налогообложения, выпуск товаров особого назначения и другие. Подробные сведения об основаниях и порядке освобождения от НДС можно найти в Налоговом кодексе Российской Федерации.

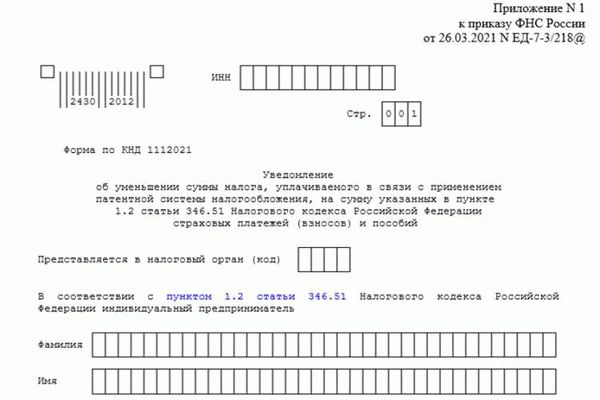

Для оформления уведомления об освобождении от уплаты НДС необходимо заполнить бланк, предоставляемый налоговым органом, и подать его в соответствующий налоговый орган по месту нахождения организации. Уведомление должно быть подписано руководителем организации или его уполномоченным представителем.

Срок подачи уведомления об освобождении от уплаты НДС определенным документам зависит от различных факторов, таких как вид деятельности организации, размер выручки и других. Определение срока подачи уведомления следует проводить с использованием 1С:Исполнение, в котором указано время подачи уведомления по каждому из оснований освобождения от НДС.

| Основание освобождения | Срок подачи уведомления |

|---|---|

| Выполнение определенных видов деятельности | Не позднее 10 дней с даты начала осуществления такой деятельности |

| Применение специальных режимов налогообложения | Не позднее 5 дней с даты перехода на такой специальный режим |

| Выпуск товаров особого назначения | Не позднее 3 дней до начала выпуска таких товаров |

| Другие основания | Сроки установлены в соответствии с Налоговым кодексом РФ |

При оформлении уведомления об освобождении от уплаты НДС организации должны придерживаться требований, установленных налоговым законодательством РФ и инструкцией по его оформлению. Невыполнение этих требований может привести к отказу в освобождении от уплаты НДС или к наложению штрафных санкций.

Следует отметить, что уведомление об освобождении от уплаты НДС должно быть составлено на русском языке и подписано в соответствии с требованиями действующего законодательства. Приложенный к данной статье образец уведомления может служить примером для оформления собственного уведомления, а инструкция по его заполнению поможет разобраться в процессе оформления.

Освобождение от исполнения обязанностей по начислению и уплате НДС по другим основаниям

В соответствии с Налоговым кодексом РФ, статья 145, предусмотрены иные основания для освобождения от исполнения обязанностей по начислению и уплате НДС.

Данное освобождение может быть предоставлено организациям при соблюдении определенных условий и представлении соответствующего уведомления. Оформление данного уведомления требует подачи соответствующих документов и правильного заполнения установленного бланка.

Основаниями для освобождения от исполнения обязанностей по начислению и уплате НДС могут быть такие факторы, как:

| № | Основания |

|---|---|

| 1 | В случае осуществления деятельности, которая не является объектом налогообложения НДС |

| 2 | При работе с товаром или услугой, освобожденной от НДС в соответствии со статьей 149 НК РФ |

| 3 | При наличии права на применение пониженной ставки НДС в соответствии с законодательством РФ |

| 4 | В случаях, установленных международными договорами РФ |

Для освобождения от исполнения обязанностей по начислению и уплате НДС по другим основаниям необходимо вести учет, подготавливать документы и представить правильно оформленное уведомление в налоговую службу.

Для удобства и автоматизации процесса оформления и подачи уведомлений об освобождении от уплаты НДС, многие организации используют специальные программы, такие как «1С: Управление нашей фирмой». В них предусмотрены формы бланков уведомлений и инструкции по их заполнению.

Какие основания позволяют освободить от начисления и уплаты НДС?

В соответствии со ст. 145 Налогового кодекса РФ существуют определенные основания, по которым юридические и физические лица могут быть освобождены от начисления и уплаты НДС. Для получения освобождения от обязанностей по уплате НДС необходимо правильно оформить и подать уведомление, соблюдая установленные сроки.

Уведомление об освобождении от уплаты НДС должно быть подано в налоговый орган в соответствии с требованиями 1С: Отчетности. В уведомлении необходимо указать основания, по которым запрашивается освобождение от начисления и уплаты НДС, а также предоставить соответствующие документы, подтверждающие правомерность освобождения.

Сроки подачи уведомления об освобождении от уплаты НДС устанавливаются в зависимости от вида оснований. Так, при освобождении от НДС по основаниям, связанным с отдельными видами деятельности или по некоторым другим основаниям, срок подачи уведомления составляет 30 дней с момента наступления оснований освобождения. При освобождении от НДС по основаниям, связанным с исполнением международных договоров РФ, срок подачи уведомления составляет 60 дней с момента наступления оснований освобождения.

В случае правильного оформления и своевременной подачи уведомления об освобождении от уплаты НДС налогоплательщик будет освобожден от начисления и уплаты НДС в полном объеме или в части, указанной в уведомлении, в соответствии с принятыми основаниями.

Освобождение от НДС по ст. 145 НК РФ

В соответствии с статьей 145 Налогового кодекса Российской Федерации (НК РФ) предусмотрено освобождение от уплаты НДС. Освобождение от начисления и уплаты НДС может быть предоставлено на основании определенных оснований и в определенных сроках.

Основаниями для освобождения от НДС могут быть, например, экспорт товаров, операции, связанные с международной торговлей, и другие случаи, предусмотренные законом. Каждый случай освобождения требует оформления и подачи соответствующего уведомления.

Сроки для подачи уведомления об освобождении от НДС могут варьироваться в зависимости от оснований освобождения. Подача уведомления должна производиться в установленные сроки, чтобы освобождение от НДС было применено в соответствующем налоговом периоде.

Для корректного оформления уведомления об освобождении от НДС рекомендуется использовать специализированное программное обеспечение, например, 1С: Бухгалтерия, которое позволяет автоматизировать процесс подачи документов.

В случае применения освобождения от НДС на основании статьи 145 НК РФ, предприниматель обязан своевременно подать уведомление и выполнять другие обязанности, связанные с освобождением от уплаты и начисления НДС.

Для уточнения требований и деталей по освобождению от НДС по статье 145 НК РФ рекомендуется обратиться к профильному юристу или специалисту в области налогообложения. Данная статья является лишь общим руководством и не заменяет консультации специалиста.

В каких случаях предприятия освобождают от уплаты НДС согласно статье 145 НК РФ?

Статьей 145 Налогового кодекса РФ установлены основания для освобождения предприятий от обязанностей по начислению и уплате НДС.

Согласно статье 145 НК РФ, предприятия могут быть освобождены от уплаты НДС по следующим основаниям:

1. Основаниям, установленным законом: в случаях, предусмотренных законодательством Российской Федерации, предприятия могут быть освобождены от уплаты НДС.

2. Подачи уведомления: предприятия имеют право освобождаться от начисления и уплаты НДС путем подачи соответствующего уведомления в налоговый орган по месту своего учета.

3. Срок действия: освобождение от уплаты НДС может осуществляться на определенный срок, указанный в уведомлении.

4. Обращения согласно порядку: предприятия, соблюдающие установленный порядок обращения в органы государственной власти или установленные правила и требования, могут быть освобождены от уплаты НДС.

5. По другим основаниям: предприятия могут быть освобождены от уплаты НДС по другим основаниям, предусмотренным законодательством РФ.

При осуществлении освобождения от уплаты НДС необходимо соблюдать определенные условия и процедуры. Подробная информация о порядке оформления уведомления и требованиях к нему доступна на официальном сайте 1С:Рархив.

Оформление Уведомления в 1С

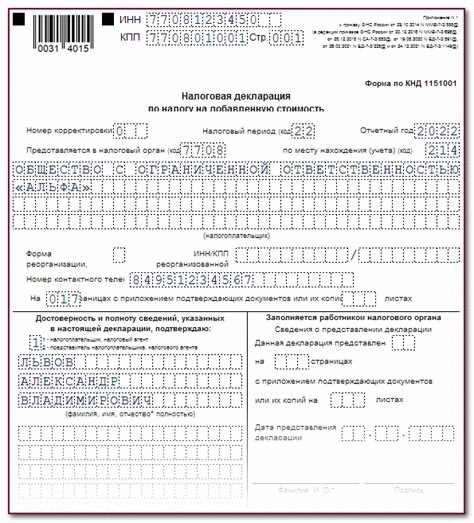

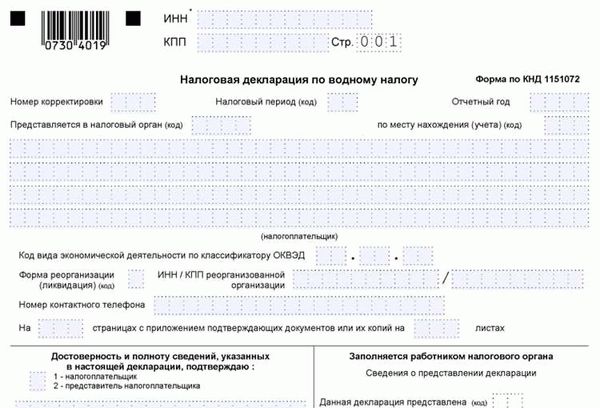

Для оформления уведомления об освобождении от уплаты НДС в программе 1С необходимо следовать определенной последовательности действий. Перед началом оформления уведомления рекомендуется ознакомиться с основаниями и сроками подачи такого уведомления. В соответствии с Налоговым кодексом РФ, уведомление подается в налоговый орган в органы Федеральной налоговой службы по месту нахождения налогоплательщика.

Для оформления уведомления в программе 1С необходимо открыть соответствующий документ в разделе «НДС» и заполнить все необходимые поля. Важно указывать точные сведения о налогоплательщике, такие как его наименование, ИНН, КПП и адрес места нахождения. Также следует указать причину освобождения от уплаты НДС в соответствии с предоставленными основаниями.

После заполнения всех необходимых полей уведомление должно быть отправлено в налоговый орган в установленные законодательством сроки. В соответствии со ст. 145 НК РФ, уведомление должно быть подано в налоговый орган в срок не позднее дня начисления налоговых обязанностей по основанию освобождения от уплаты НДС. Поэтому важно проводить своевременную подачу уведомления.

Таким образом, оформление уведомления об освобождении от уплаты НДС в программе 1С является неотъемлемой частью исполнения налоговых обязанностей. Правильное и аккуратное заполнение формы уведомления позволяет налогоплательщику избежать проблем при налоговых проверках и обеспечить соблюдение законодательства в этой сфере.