- Страховые взносы ИП в 2021 году (ОПС и ОМС)

- Как рассчитать взносы ИП в 2021 году?

- КБК для уплаты страховых взносов ИП

- Какие сроки уплаты страховых взносов ИП в 2021 году?

- ОПС и ОМС: основные различия

- Как влияют страховые взносы на финансовую нагрузку ИП?

- Последствия невыплаты страховых взносов ИП

- Советы по оптимизации уплаты страховых взносов ИП

Страховые взносы являются обязательными платежами для индивидуальных предпринимателей (ИП) и необходимы для осуществления государственного страхования и обеспечения медицинской помощи. В 2021 году страховые взносы для ИП включают в себя взносы на обязательное пенсионное страхование (ОПС) и обязательное медицинское страхование (ОМС).

Расчет страховых взносов осуществляется исходя из размера дохода ИП. Начиная с 2021 года, размер взносов на ОПС составляет 26% от дохода, при этом не может быть менее 12 792 рублей в месяц. Размер взносов на ОМС составляет 5,1% от дохода без учета налога на вмененный доход или при наличии установленной льготы 5,1% от минимальной заработной платы (МРОТ).

Для уплаты страховых взносов ИП необходимо знать соответствующие коды бюджетной классификации (КБК). Код КБК ОПС ИП — 401 018 100 110 100 116 (в случае наличия льготы на УСН — 401 018 100 110 100 117). Код КБК ОМС ИП — 401 018 300 100 000 116 (в случае наличия льготы на УСН — 401 018 300 100 000 117). Уплата страховых взносов ИП осуществляется в течение первых 15 дней с момента истечения налогового периода.

Внимание! При невнесении страховых взносов ИП или их неполном внесении у ИП может возникнуть долг по страховым взносам, что может повлечь за собой штрафные санкции со стороны налоговых органов. Поэтому, рекомендуется индивидуальным предпринимателям своевременно и правильно рассчитывать и уплачивать страховые взносы в соответствии с действующим законодательством.

Таким образом, для ИП важно правильно рассчитать и своевременно уплатить страховые взносы по ОПС и ОМС в 2021 году. Это поможет избежать штрафных санкций и обеспечить социальную защиту и медицинскую помощь для себя и своих сотрудников.

Страховые взносы ИП в 2021 году (ОПС и ОМС)

Расчет взносов на ОПС производится исходя из минимальной заработной платы. В 2021 году она составляет 12 792 рубля. Размер взноса на ОПС для ИП составляет 22% от дохода, но не менее 12 792 рублей в месяц.

Расчет взносов на ОМС также производится исходя из дохода ИП. Взносы на ОМС включают в себя как часть фиксированного размера, так и процент от дохода. Размер фиксированной части взноса на ОМС для ИП составляет 5 463 рубля в месяц.

Каждый ИП обязан указать приходы и расходы в налоговой декларации, которую он представляет в налоговый орган. По результатам декларации налоговый орган определяет размер страховых взносов на ОПС и ОМС, которые ИП должен уплатить.

Взносы ИП на ОПС и ОМС имеют специальный КБК (код бюджетной классификации). КБК для взносов на ОПС — 401 001 110 000 100 120 130, а для взносов на ОМС — 401 001 110 000 100 120 240.

Сроки уплаты страховых взносов ИП определяются налоговым органом и зависят от сроков представления налоговой декларации. Обычно ИП должны уплатить страховые взносы до 30 апреля, но существуют и иные крайние сроки в зависимости от выбранной системы налогообложения.

Как рассчитать взносы ИП в 2021 году?

Расчет страховых взносов для индивидуальных предпринимателей (ИП) в 2021 году осуществляется на основе сумм дохода, которые ИП получили в предыдущем году.

Для начала необходимо определить базу для расчета взносов. База состоит из следующих составляющих:

- Доходы ИП, полученные в качестве оплаты за оказание товаров, выполнение работ, оказание услуг. Это включает доходы от предпринимательских деятельностей, а также доходы от продажи имущества.

- Доходы ИП от сдачи имущества в аренду или субаренду.

- Доходы ИП, полученные от участия в долевом строительстве.

- Доходы ИП от принятия имущества во вклад (в том числе долей в уставном капитале).

- Доходы ИП, полученные в результате продажи ценных бумаг, акций и прочего имущества.

- Прочие доходы, связанные с предпринимательской деятельностью.

Далее необходимо учесть льготные нормы и ставки страховых взносов:

- На 2021 год установлены следующие ставки страховых взносов: для ОПС — 1%, для ОМС — 5,1%.

- Для определения страховых взносов по ОПС необходимо учитывать МРОТ (минимальный размер оплаты труда). В 2021 году МРОТ составляет 12 792 рубля.

- При расчете страховых взносов по ОМС необходимо учитывать наличие стажа страхования. Начиная с 2021 года, ИП, имеющие меньше 6 месяцев стажа, платят страховые взносы по ставке 3,1%. ИП, имеющие стаж 6 месяцев или более, платят по ставке 5,1%.

Для расчета взносов ИП необходимо умножить сумму дохода на соответствующую ставку, учитывая льготные нормы и МРОТ. Полученная сумма будет являться взносом ИП на ОПС. Аналогично, для расчета взносов ИП на ОМС необходимо умножить сумму дохода на ставку и учесть наличие стажа страхования.

После расчета взносов необходимо заполнить платежное поручение через банк или интернет-банк, указав соответствующий КБК (код бюджетной классификации).

КБК для оплаты страховых взносов ИП:

- КБК ОПС: 40121010140010000110.

- КБК ОМС: 40121011210010000110.

После оплаты взносов необходимо представить отчетность в налоговые органы и Пенсионный фонд.

Важно помнить, что расчет и уплата страховых взносов являются обязательными для ИП, занимающихся предпринимательской деятельностью.

КБК для уплаты страховых взносов ИП

Для уплаты обязательного пенсионного страхования (ОПС) ИП должны указывать КБК 32011612010016000140. Этот КБК предусмотрен для уплаты страховых взносов на обязательное пенсионное страхование и является постоянным для всех индивидуальных предпринимателей, не зависимо от места регистрации и вида деятельности.

Для уплаты обязательного медицинского страхования (ОМС) ИП должны указывать КБК 32011616010016000140. Этот КБК предусмотрен для уплаты страховых взносов на обязательное медицинское страхование и также является постоянным для всех индивидуальных предпринимателей.

Важно помнить, что при уплате страховых взносов ИП должны указывать свой индивидуальный номер страхового свидетельства (СНИЛС) в поле «Номер квитанции» или «Показатель» при заполнении платежного документа.

Уплата страховых взносов ИП является обязательной и важной составляющей предпринимательской деятельности. Своевременное уплату страховых взносов позволяет ИП обеспечить себе социальную защиту в случае возникновения страховых событий.

Какие сроки уплаты страховых взносов ИП в 2021 году?

Сроки уплаты страховых взносов ИП в 2021 году предусматривают два периода внесения платежей:

| Период уплаты | Срок уплаты |

|---|---|

| Первое полугодие | до 15 июля |

| Второе полугодие | до 15 января следующего года |

Таким образом, ИП должен уплатить страховые взносы за первое полугодие до 15 июля текущего года, а за второе полугодие – до 15 января следующего года.

Важно отметить, что несвоевременная уплата страховых взносов может повлечь за собой дополнительные финансовые санкции, поэтому ИП должен быть внимателен к срокам уплаты и своевременно вносить платежи.

ОПС и ОМС: основные различия

ОПС взносы предназначены для формирования пенсионного фонда и включают в себя пенсионные и социальные взносы. Пенсионные взносы идут на накопительную пенсионную систему, в то время как социальные взносы направляются на выплаты по социальному страхованию (например, пособия по временной нетрудоспособности и т. д.). Ставка ОПС взносов составляет 22% от базы налогообложения.

ОМС взносы предназначены для формирования фонда социального страхования и используются для выплаты пособий по временной нетрудоспособности, пособий по беременности и родам, пособий по уходу за ребенком и других социальных выплат. Ставка ОМС взносов составляет 5,1% от базы налогообложения.

Сроки уплаты взносов также различаются: ОПС взносы уплачиваются каждый квартал до 15-го числа следующего квартала, а ОМС взносы уплачиваются в течение 30 дней с момента начала деятельности ИП.

Как влияют страховые взносы на финансовую нагрузку ИП?

Страховые взносы ИП делятся на два вида: ОПС (обязательное пенсионное страхование) и ОМС (обязательное медицинское страхование). Взносы в ОПС начисляются на основании дохода предпринимателя, а взносы в ОМС – на основании отчислений в фонд социального страхования.

Размер страховых взносов ИП зависит от различных факторов, таких как величина дохода, страховые тарифы и применяемые льготы. Например, страховой тариф на ОПС в 2021 году составляет 22%, а на ОМС – 5,1%.

Сумма страховых взносов ИП может оказать значительное влияние на их финансовую нагрузку. Начиная с 2021 года, для определения базы для расчета взносов в ОПС и ОМС применяется новая методика, основанная на применении коэффициента К1, который зависит от отчислений ИП в нефинансовую сферу.

Кроме того, ИП имеют возможность применять ряд налоговых вычетов и льгот, которые могут снизить размер страховых взносов. Например, ИП, являющиеся плательщиками налога на профессиональный доход (НПД), могут уменьшить размер взносов на ОПС и ОМС на величину уплаченного НПД.

Сроки уплаты страховых взносов ИП в 2021 году определяются законодательством Российской Федерации. Взносы в ОПС должны быть уплачены ежеквартально до 1 марта, 1 июня, 1 сентября и 1 декабря. Взносы в ОМС также уплачиваются ежеквартально до 1 марта, 1 июня, 1 сентября и 1 декабря.

| Вид страховых взносов | Размер страхового тарифа | Сроки уплаты |

|---|---|---|

| ОПС | 22% | 1 марта, 1 июня, 1 сентября, 1 декабря |

| ОМС | 5,1% | 1 марта, 1 июня, 1 сентября, 1 декабря |

Итак, страховые взносы оказывают существенное влияние на финансовую нагрузку ИП. Размер взносов зависит от дохода предпринимателя, страховых тарифов и применяемых льгот. Применение налоговых вычетов и льгот может снизить размер взносов. Уплата страховых взносов должна быть осуществлена в установленные сроки в соответствии с законодательством.

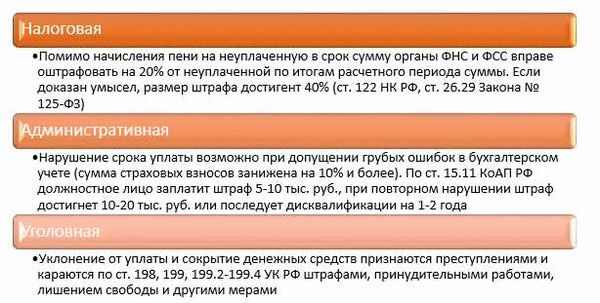

Последствия невыплаты страховых взносов ИП

Невыплата страховых взносов ИП может привести к серьезным последствиям для предпринимателя. Государство регулярно контролирует осуществление обязательных страховых взносов и принимает меры в случае их невыплаты.

Одним из главных последствий невыплаты страховых взносов ИП является задолженность перед Фондом социального страхования (ФСС) и Фондом обязательного медицинского страхования (ФОМС). Задолженность может накапливаться с каждым месяцем невыплаты и привести к значительной сумме, которую ИП придется выплатить в будущем.

Главное последствие невыплаты страховых взносов ИП — штрафы и неустойки. В соответствии с законодательством, ИП обязаны уплачивать штрафы за каждый день просрочки выплаты страховых взносов. Размер штрафов может быть значительным и зависит от суммы недоплаченных взносов.

| Размер недоплаты | Размер штрафа |

|---|---|

| До 1000 рублей | 5% от суммы недоплаты |

| От 1000 до 10000 рублей | 10% от суммы недоплаты |

| Свыше 10000 рублей | 20% от суммы недоплаты |

Помимо штрафов, ИП также могут быть подвержены возмещению ущерба, причиненного государству невыплатой страховых взносов. Государство может обратиться в суд с требованиями о взыскании ущерба и компенсации.

Также стоит отметить, что невыплата страховых взносов может привести к проблемам с получением различных государственных услуг. Например, ИП, имеющие задолженность по страховым взносам, могут быть исключены из реестра взносоплательщиков, что может привести к ограничениям в получении государственных заказов или проблемам с получением разрешений и лицензий.

В случае невыплаты страховых взносов ИП разумным решением будет обратиться к специалистам и рассмотреть возможность урегулирования задолженности, чтобы избежать серьезных последствий и сохранить свою деловую репутацию.

Советы по оптимизации уплаты страховых взносов ИП

- Определите наименование вида деятельности, которая предполагает наименьшие страховые взносы. Некоторые виды деятельности имеют более выгодные тарифы ОПС и ОМС.

- Правильно оформите договоры подряда или аренды, чтобы минимизировать сумму доходов, от которых рассчитываются страховые взносы. Возможно, будет выгоднее работать на условиях внешнего сотрудничества.

- Учтите возможность применения льгот и субсидий при уплате страховых взносов. Изучите список льгот и субсидий, предоставляемых вашим региональным фондом социального страхования.

- Анализируйте свои доходы и расходы, чтобы оптимизировать доходы, подлежащие обложению страховыми взносами. Возможно, вам стоит пересмотреть цены на ваши товары или услуги, чтобы уменьшить налогооблагаемую сумму.

- Заключайте договоры с предприятиями или организациями, которые имеют право на получение вычетов на НДС. В этом случае вы сможете существенно снизить сумму страховых взносов.

- Используйте возможности по отсрочке уплаты страховых взносов. Если у вас возникли временные финансовые трудности, вы можете запросить отсрочку платежа.

Правильная оптимизация уплаты страховых взносов позволяет сэкономить средства и повысить эффективность бизнеса. Однако, не забудьте, что при оптимизации необходимо действовать в рамках закона и не допускать нарушения налогового законодательства.