Налоги и сборы являются важной составляющей финансовой системы любого государства. Они позволяют обеспечить сбор средств в бюджет и обеспечить выполнение различных государственных функций. В Российской Федерации налоги и сборы делятся на несколько уровней: федеральные, региональные и местные.

Федеральные налоги и сборы взимаются на всей территории страны и регулируются федеральным законодательством. Они включают налоги на прибыль организаций, НДС, акцизы и другие налоги, предназначенные для финансирования федерального бюджета. Федеральные налоги взимаются централизованно и зачисляются в федеральный бюджет.

Региональные налоги и сборы предназначены для финансирования бюджетов субъектов Российской Федерации. Они включают налог на имущество организаций, налог на землю, налог на транспорт, а также ряд других сборов и налогов. Региональные налоги взимаются в каждом регионе согласно законодательству России и зачисляются в соответствующие бюджеты.

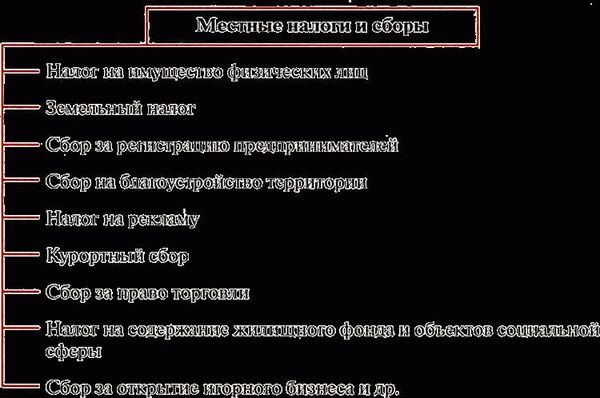

Местные налоги и сборы устанавливаются органами местного самоуправления (городами, районами), и их доходы направляются на финансирование местных нужд: содержание и развитие инфраструктуры, образование, здравоохранение и другие социальные программы. Местные налоги и сборы варьируются в каждом муниципальном образовании, в зависимости от его особенностей и потребностей.

Таким образом, федеральные, региональные и местные налоги и сборы отличаются друг от друга по уровню, законодательству, целям и направлению использования средств. Их совокупность позволяет обеспечить финансовую устойчивость и развитие страны на всех уровнях.

Федеральные налоги: виды и особенности

Виды федеральных налогов:

- НДС (налог на добавленную стоимость): является налогом на товары и услуги, взимается с каждой стадии производства и обращения товаров и услуг.

- Налог на прибыль: взимается с прибыли предприятий и организаций, осуществляющих предпринимательскую деятельность.

- Налог на доходы физических лиц: взимается с доходов физических лиц, полученных на территории России.

- Акцизы: взимаются с отдельных видов товаров, таких как спиртные напитки, табачные изделия, автомобили и др.

- Таможенные пошлины: взимаются с товаров, ввозимых на территорию России из-за рубежа.

Особенности федеральных налогов:

- Механизмы взимания и расчета федеральных налогов определены федеральными законами и регулируются налоговым кодексом.

- Ставки федеральных налогов устанавливаются на федеральном уровне и могут изменяться в зависимости от экономической ситуации в стране.

- Федеральные налоги поступают в федеральный бюджет и используются для финансирования различных сфер деятельности государства, таких как оборона, образование, здравоохранение и другие.

- Налоговая база и определение объекта налогообложения для каждого вида федерального налога устанавливаются отдельными федеральными законами.

Региональные налоги: назначение и особенности

Одной из особенностей региональных налогов является их назначение. Они используются для осуществления законодательных прав субъектов РФ, в том числе в области социальной защиты, образования, здравоохранения, транспорта и других отраслей. Это позволяет субъектам более полно удовлетворять свои потребности и развивать свои территории.

Региональные налоги также отличаются своей ставкой и порядком исчисления. Каждый субъект РФ имеет право самостоятельно устанавливать ставки налогов, а также определять правила исчисления и уплаты налоговых платежей. Это позволяет учитывать особенности региона и его экономическую ситуацию.

Кроме того, региональные налоги могут быть освобождены от уплаты для определенных категорий налогоплательщиков. Например, малые и средние предприятия, социально ориентированные организации или налогоплательщики с низким уровнем доходов могут быть освобождены или установлены льготные ставки.

| Особенности региональных налогов | Примеры региональных налогов |

|---|---|

| Назначение — финансирование бюджетов региональных и муниципальных уровней | Налог на имущество физических лиц, налог на игорную деятельность |

| Установление ставок и правил исчисления субъектами РФ | Налог на прибыль организаций, налог на транспортные средства |

| Льготы для определенных категорий налогоплательщиков | Уменьшенная ставка налога на имущество для малых и средних предприятий |

Региональные налоги играют важную роль в формировании доходов регионов и оказывают существенное влияние на их экономическое развитие. Особенности этих налогов позволяют учитывать специфику региона и принимать во внимание его потребности и возможности.

Местные налоги: функции и области применения

Основная функция местных налогов – обеспечение финансирования муниципальных нужд. Средства, полученные из местных налогов, используются для развития инфраструктуры, содержания и обслуживания территории, предоставления коммунальных услуг, а также для осуществления социальных программ и проектов местного масштаба.

Местные налоги широко применяются в различных областях, таких как:

- Недвижимость и земля: налог на недвижимое имущество, земельный налог и налог на имущество организаций.

- Транспорт: транспортный налог, налог на автомобили, налог на транспортные средства.

- Бизнес: налог на рекламу, налог на розничную торговлю, налог на использование объектов животного мира.

- Развлечения и досуг: налог на азартные игры, налог на услуги связи, налог на организацию и проведение лотерей.

- Экология и природные ресурсы: экологический налог, налог на использование природных ресурсов.

Каждый из указанных видов местных налогов имеет свои характеристики и особенности применения в зависимости от конкретного региона или муниципалитета. Налоговое законодательство Российской Федерации определяет порядок взимания и использования местных налогов, а также устанавливает нормы и ставки налогообложения для каждого конкретного вида налога.

Федеральные сборы: назначение и распределение

Основная цель федеральных сборов – обеспечение выплаты государственных пособий и пособий по социальному обеспечению, а также финансирование программ развития и поддержки различных сфер экономики. Кроме того, федеральные сборы могут использоваться для обеспечения обороны и безопасности страны, финансирования проектов в области образования, здравоохранения, культуры и науки.

Распределение федеральных сборов осуществляется между различными уровнями власти. Федеральные сборы, поступающие в федеральный бюджет, распределяются между федеральным центром и региональными властями в соответствии с законами и нормативными актами. Это позволяет обеспечить баланс между потребностью в доходах на федеральном и региональном уровнях и справедливое распределение бюджетных средств.

При распределении федеральных сборов могут учитываться различные факторы, включая экономическую активность региона, население, социальные потребности и инфраструктуру. В зависимости от этих факторов определяется доля федеральных сборов, которая поступает в бюджет каждого региона.

| Федеральные сборы | Назначение | Распределение |

|---|---|---|

| Налог на прибыль | Финансирование программ развития и поддержки экономики | Распределение между федеральным центром и региональными властями |

| НДС | Финансирование социальных программ и пособий | Установленная доля поступает в бюджеты федерального центра и регионов |

| Акцизы на алкоголь и табак | Финансирование здравоохранения и борьбы с вредными привычками | Распределение между федеральным, региональным и местным уровнями |

Таким образом, федеральные сборы играют важную роль в обеспечении финансовой устойчивости государства и финансировании приоритетных программ и проектов, способствуя поддержке различных сфер экономики и уровней власти.

Региональные сборы: особенности и их использование

Особенностью региональных сборов является то, что они могут отличаться в разных регионах страны. Это связано с особенностями экономического и социального развития каждого региона, а также с необходимостью финансирования местных проектов и программ.

Использование региональных сборов направлено на решение различных задач. Во-первых, они могут быть использованы для финансирования социальных программ, таких как здравоохранение, образование и культура. Во-вторых, средства от региональных сборов могут быть направлены на развитие местной инфраструктуры, включая строительство и ремонт дорог, коммуникаций и жилого фонда. В-третьих, региональные сборы позволяют регионам формировать свой бюджет и обеспечивать финансовую независимость.

Региональные сборы важны для местной экономики, так как они позволяют привлекать дополнительные финансовые ресурсы для развития региона и улучшения условий жизни его жителей. Они также способствуют снижению финансовой нагрузки на федеральный бюджет и позволяют локальным органам власти принимать решения, отвечающие потребностям и интересам конкретного региона.

Вместе с тем, региональные сборы могут стать объектом критики и споров. Некоторые эксперты считают, что их введение и повышение может негативно сказаться на бизнес-среде и конкурентоспособности региона, увеличивая налоговую нагрузку на предприятия. Важно найти баланс между необходимостью дополнительных финансовых ресурсов и чувствительностью бизнес-среды к налоговым изменениям.

Таким образом, региональные сборы играют важную роль в финансировании местных проектов и программ, а также в обеспечении финансовой независимости регионов. Однако их введение и использование должны осуществляться с учетом особенностей экономического и социального развития региона, а также с учетом потребностей и интересов бизнес-среды.

Местные сборы: виды и важность для местного бюджета

Виды местных сборов могут различаться в зависимости от региона и местного законодательства. Некоторые из основных видов местных сборов включают:

- Земельный налог. Это один из основных источников доходов муниципалитетов. Взимается с собственников земельных участков в зависимости от их площади, местоположения и назначения.

- Транспортный налог. Взимается с владельцев автотранспортных средств на территории муниципалитета. Размер налога зависит от различных факторов, таких как мощность двигателя и год выпуска автомобиля.

- Налог на имущество. Взимается с физических и юридических лиц на основе стоимости недвижимости, транспортных средств, оборудования и другого имущества, которое они владеют.

- Туристический сбор. Взимается с туристов, проживающих в муниципалитете на протяжении определенного периода времени. Размер сбора зависит от категории проживания и длительности пребывания туриста.

- Сборы за пользование коммунальной инфраструктурой. Включают в себя плату за пользование городским транспортом, парковкой, мусоропроводами и другими коммунальными услугами.

Местные сборы играют важную роль в формировании местного бюджета и обеспечении муниципальных нужд. Они позволяют финансировать различные проекты и программы, в том числе строительство и ремонт дорог, благоустройство территории, обеспечение социальных услуг и культурных мероприятий.

Органы местного самоуправления имеют полный контроль над местными сборами и имеют право устанавливать и изменять их размеры в соответствии с местными потребностями и экономической ситуацией.