Подоходный налог – один из налоговых платежей, который начисляется на доход физических лиц. В России его рассчитывают с зарплаты, премии и иных выплат, получаемых гражданами.

Когда нужно платить НДФЛ? Расчет и уплата подоходного налога производится только в тех случаях, когда физическое лицо получает доход свыше определенного порога. При этом сумма налога зависит от размера дохода и применяемых налоговых ставок.

Важно знать, как рассчитать подоходный налог, чтобы избежать проблем с налоговой. Для этого необходимо учесть все выплаты, подлежащие обложению НДФЛ, и применить налоговые вычеты, если они предоставляются по закону. Также при рассчете необходимо учесть получение материальной помощи и иных выплат, которые могут быть облагаемыми налогом.

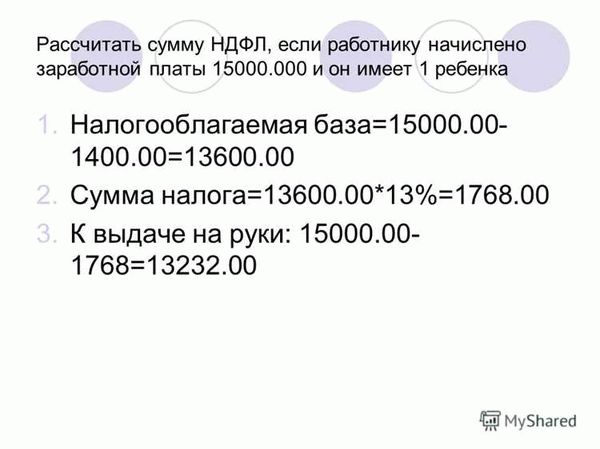

Рассчитать подоходный налог можно по формуле: доход – налоговые вычеты = облагаемый доход * ставка налога = итоговая сумма налога.

Обратите внимание, что налоговые вычеты могут снизить облагаемый доход и уменьшить сумму подоходного налога. Поэтому важно заранее изучить правила и условия предоставления налоговых вычетов, чтобы составить подходящую стратегию расчета.

Как рассчитать подоходный налог?

Расчет подоходного налога в России может быть немного сложным процессом, но с помощью некоторых основных шагов его можно выполнить правильно. Вот краткое руководство, которое поможет вам разобраться в том, как рассчитать подоходный налог:

- Определите вашу сумму дохода. Различные выплаты, такие как зарплаты, премии и иные доходы, могут быть включены в вашу общую сумму дохода.

- Вычитайте налоговые вычеты. Налоговые вычеты – это суммы, которые вы можете вычесть из своей общей суммы дохода, чтобы снизить размер вашего налога.

- Рассчитайте налоговую базу. Налоговая база – это ваш доход после вычета налоговых вычетов.

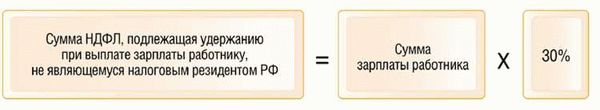

- Определите ставку налога. В России налоговая ставка может меняться в зависимости от вашей суммы дохода и других факторов.

- Рассчитайте сумму подоходного налога, умножив налоговую базу на налоговую ставку.

- Подготовьте необходимые документы для расчета подоходного налога, включая форму НДФЛ.

- Подайте налоговую декларацию и заплатите подоходный налог в соответствии с установленными сроками.

Если вам требуется помощь с расчетом подоходного налога или соблюдением налоговых правил, рекомендуется обратиться к профессионалам в области налогового консультирования.

Расчет подоходного налога в России

Как рассчитать подоходный налог (НДФЛ)? Обратимся к налоговым выплатам и иным доходам. Если вы получаете зарплату, то вам нужно рассчитать подоходный налог на все полученные доходы, включая премии и другие выплаты.

Как когда платить НДФЛ? Налог рассчитывается налоговыми органами по ходу года, основываясь на полученных вами доходах. Однако, если вы получаете премии или иные выплаты, вы можете обратиться за налоговой помощью и узнать, как правильно рассчитать подоходный налог.

В общем, чтобы кратко рассчитать подоходный налог (НДФЛ) в России, вам нужно учесть все полученные доходы, включая зарплаты, премии и другие выплаты. Когда вы знаете свой доход, вы можете обратиться за справкой о размере налоговых вычетов и узнать размер налога, который нужно будет заплатить.

Когда нужно платить НДФЛ?

С момента получения заработной платы или иных доходов, налогоплательщик обязан внести подоходный налог. НДФЛ рассчитывается и уплачивается самостоятельно в течение установленного срока.

Чтобы рассчитать размер подоходного налога, нужно учесть все заработанные деньги, включая зарплату, премии, материальную помощь и иные виды дохода. Затем применяются вычеты, которые помогают уменьшить сумму налога.

Когда можно рассчитать свой подоходный налог? Расчет НДФЛ производится ежегодно до 30 апреля следующего года. Для этого необходимо заполнить налоговую декларацию и отправить ее в налоговый орган.

Если вы не владеете достаточными знаниями о том, как рассчитать подоходный налог, вы всегда можете обратиться к профессионалам за помощью. Налоговые консультанты и бухгалтеры помогут вам правильно рассчитать НДФЛ и выполнить все необходимые действия в соответствии с законодательством.

Расчет подоходного налога с зарплаты

Расчет подоходного налога с зарплаты необходим в случае, когда нужно определить сумму налоговых выплат, которую нужно будет платить государству. В России это налог на доходы физических лиц (НДФЛ).

Для расчета подоходного налога с зарплаты необходимо знать размер заработной платы и налоговые вычеты, которые могут быть применены. Налоговые вычеты могут включать в себя такие пункты, как иные материальные выплаты и премии.

Рассчитать подоходный налог с зарплаты можно по следующей формуле:

| Сумма заработной платы | 0-значение налоговых вычетов | Остаток | НДФЛ |

|---|---|---|---|

| Зарплата | Вычеты | Сумма заработной платы минус налоговые вычеты | Остаток, умноженный на ставку НДФЛ |

Когда вы рассчитали сумму подоходного налога с зарплаты, вы должны будете ежемесячно платить эту сумму в бюджет России.Для помощи в расчете НДФЛ с зарплаты вы можете обратиться к налоговым консультантам или использовать специальные онлайн-калькуляторы, доступные на сайтах налоговых служб.

Материальная помощь, премии, иные выплаты

В рамках расчета подоходного налога в России необходимо учитывать различные виды выплат, такие как материальная помощь, премии и другие. Эти выплаты подлежат обложению налогом на доходы физических лиц (НДФЛ).

Материальная помощь – это денежная сумма или ценность, выплачиваемая работнику, обычно в случае болезни, рождения ребенка, жизненных трудностей и т. д. Часто это выплата осуществляется работодателем в качестве социальной поддержки, и в зависимости от ситуации может быть освобождена от налогообложения.

Премии – это денежное вознаграждение, которое может быть выплачено работнику по итогам работы, за достижение определенных целей, за личные достижения и т. д. Премии также подлежат налогообложению согласно ставкам НДФЛ.

Иные выплаты – это различные виды компенсаций, пособий, компенсаций за ущерб, возмещения расходов и т. д. Обычно эти выплаты рассчитываются на основании документов и производятся работодателем. Они также облагаются НДФЛ.

Кратко говоря, для рассчета подоходного налога на выплаты материальной помощи, премии и иные выплаты нужно знать ставки НДФЛ и учитывать возможные налоговые вычеты. При расчете налога нужно учесть размер выплаты и применить соответствующую ставку НДФЛ. Окончательная сумма налога будет определена после учета всех налоговых вычетов.

Таким образом, когда вы начисляете и выплачиваете материальную помощь, премии или иные выплаты, необходимо рассчитать налог на эти выплаты и учесть соответствующие налоговые вычеты.

Кратко об НДФЛ

Расчет подоходного налога осуществляется на основе ставок, установленных законодательством. Вычеты, предусмотренные налоговым законодательством, могут быть учтены при начислении НДФЛ.

Когда нужно платить НДФЛ? Обязанность по уплате налога возникает каждый месяц, при начислении заработной платы. Налоги должны быть перечислены в бюджет в установленные сроки.

О НДФЛ следует знать, чтобы правильно рассчитать свои налоговые обязательства и избежать штрафов или проблем с налоговой инспекцией.

Как рассчитать налоговые вычеты подоходного

Как рассчитать налоговые вычеты на подоходный налог (НДФЛ)? Прежде всего, необходимо узнать, какие вычеты предусмотрены законодательством. Процесс расчета налоговых вычетов может быть сложным, поэтому лучше воспользоваться помощью специалиста.

Одним из основных видов вычетов являются вычеты по зарплате. Размер такого вычета определяется исходя из суммы полученной зарплаты за год и зависит от установленного налоговым законодательством предельного размера.

Помимо вычетов по зарплате, законодательство предусматривает иные виды налоговых вычетов. К ним могут относиться вычеты, связанные со страховыми платежами, расходами на образование, лечение, благотворительность и другие расходы, указанные в налоговом кодексе.

Расчет налоговых вычетов требует внимательности и аккуратности, особенно в случае сложных ситуаций с различными источниками дохода. Поэтому рекомендуется обратиться за помощью к налоговому специалисту, чтобы получить детальные и точные расчеты налоговых вычетов.