УСН — это упрощенная система налогообложения, которая предоставляет предпринимателям возможность упростить расчеты с налоговой. Для этого необходимо правильно рассчитать доходы и расходы, которые будут являться основой для определения налогооблагаемой базы.

Доходы — это сумма, полученная предпринимателем от реализации товаров, выполнения работ или оказания услуг. Расчет доходов необходимо вести в соответствии с положениями налогового законодательства. Важно учесть все доходы, полученные в течение отчетного периода, чтобы избежать несоответствий с налоговой.

Расходы — это сумма, которую предприниматель потратил на приобретение товаров, оплату услуг или выполнение других операций, связанных с его деятельностью. Расчет расходов также требует строгости и внимательности, чтобы не упустить ничего важного и избежать проблем с налоговой.

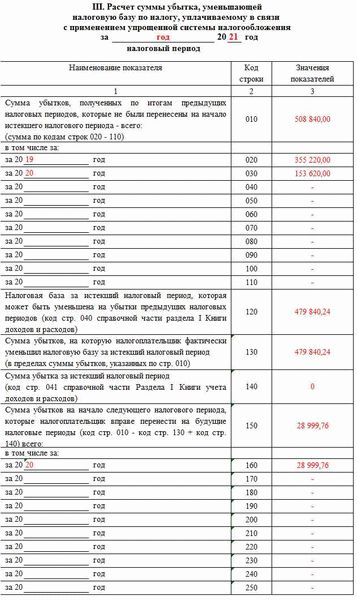

Налоговая база — это сумма, полученная путем вычитания расходов из доходов. От этой суммы будет рассчитываться налоговая ставка и величина уплачиваемого налога. Корректный расчет налоговой базы является важным условием для правильного пользования УСН и предотвращения штрафных санкций со стороны налоговой службы.

УСН: рассчитываем доходы и расходы

При расчете доходов и расходов для налогообложения на упрощенной системе налогообложения (УСН) важно учесть определенные особенности.

Доходы включают все поступления владельца объекта, относящиеся к предпринимательской или иной деятельности. Это могут быть деньги, полученные за продажу товаров или услуг, аренду или сдачу внаем имущества, а также другие денежные средства.

Расходы – это сумма денег, которую владелец объекта тратит на свою деятельность. К ним относятся затраты на приобретение товаров и материалов, оплату услуг, аренду помещений и оборудования, заработную плату сотрудникам и прочие расходы.

При расчете по УСН доходы и расходы необходимо учесть за отчетный период (обычно это календарный год). При этом могут применяться различные базы для расчета налога, такие как база по выручке или база по доходам минус расходы.

Для получения более точного расчета рекомендуется вести детальный учет доходов и расходов, так как от этого зависит итоговый размер налога, который придется уплатить.

Учитывая все вышеперечисленное, владельцам объектов на УСН следует внимательно относиться к расчету доходов и расходов и вести аккуратную бухгалтерию, чтобы избежать возможных проблем с налоговой.

Расчет налоговой базы УСН

Для начала, необходимо определить объекты налогообложения. Объектами налогообложения по УСН могут быть различные виды деятельности, например, продажа товаров, оказание услуг, аренда недвижимости и т.д.

Для расчета налоговой базы следует вычесть из общей суммы доходов объекта налогообложения все допустимые расходы, которые были связаны с осуществлением этой деятельности. Расходы могут включать покупку товаров для продажи, оплату услуг, аренду помещений, зарплату сотрудников и т.д.

Приведенная формула позволяет определить налоговую базу по УСН:

Налоговая база = Доходы — Расходы

Полученная налоговая база используется для расчета суммы налога по УСН. Сумма данного налога зависит от вида деятельности и ставки, установленной для данного вида деятельности.

Знание процесса расчета налоговой базы позволяет предпринимателям правильно проводить финансовый учет и оптимизировать налогообложение в рамках Упрощенной системы налогообложения.

Определение объекта налогообложения для УСН

Упрощенная система налогообложения (УСН) предусматривает особый подход к определению объекта налогообложения. В отличие от других систем налогообложения, где основой для расчета налоговой базы служат доходы, в УСН доходы минус расходы определяют объект налогообложения.

Объект налогообложения для УСН включает в себя все доходы предпринимателя, полученные от осуществления предпринимательской деятельности. К этим доходам прибавляются доходы от реализации имущества предприятия, в том числе от продажи товаров, выплат процентов и дивидендов, а также вознаграждения за оказание услуг.

Для расчета налоговой базы для УСН необходимо вычесть из доходов налогоплательщика все расходы, понесенные им в процессе осуществления предпринимательской деятельности. Это могут быть затраты на закупку товаров, оплату услуг, аренду помещений, заработную плату сотрудников и другие платежи, необходимые для ведения бизнеса.

Полученная после вычета расходов сумма будет являться налоговой базой для УСН. Именно с этой суммы будет рассчитываться размер налогового платежа по УСН. При этом ставка налога зависит от вида деятельности, в которой зарегистрирован предприниматель.

Расчет доходов минус расходы

Для объекта налогообложения по Упрощенной системе налогообложения (УСН) основной метод расчета налоговой базы предполагает вычет из доходов всех необходимых расходов, которые были понесены для достижения этих доходов.

Расчет доходов минус расходы представляет собой простой способ определить налоговую базу для налогообложения по УСН. Для этого необходимо вычесть сумму расходов от общей суммы доходов, полученных от осуществления предпринимательской деятельности.

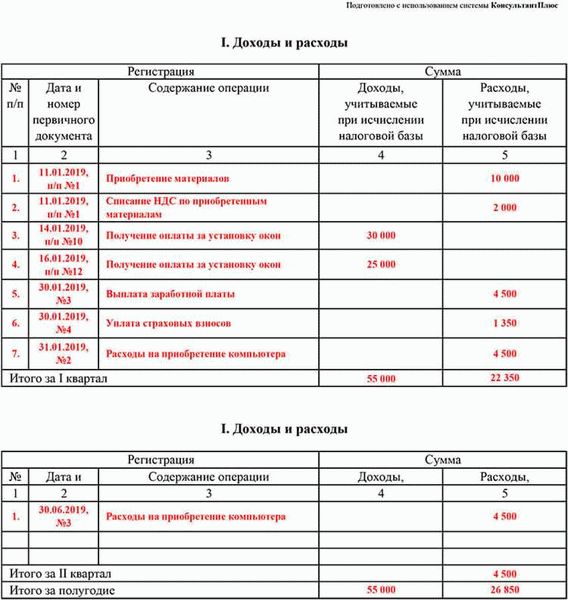

Расчет доходов минус расходы может быть осуществлен путем составления таблицы, в которой указываются все доходы и расходы предприятия за определенный период времени. Таблица может содержать следующие столбцы:

| Наименование | Сумма |

|---|---|

| Доходы | Общая сумма доходов, полученных от предпринимательской деятельности |

| Расходы | Сумма всех необходимых расходов, понесенных для достижения доходов |

| Налоговая база | Разница между общей суммой доходов и суммой расходов |

Таким образом, расчет доходов минус расходы позволяет определить налоговую базу для объекта налогообложения по УСН и является важным этапом в процессе уплаты налогов.

Как рассчитать доходы минус расходы

Для налоговой базы и расчета налогообложения необходимо определить и вычислить доходы минус расходы.

Доходы – это объект налогообложения, который отражает полученные предприятием или организацией денежные средства, товарные ценности, иные имущественные права или иную выгоду.

Расходы – это объект налогообложения, который представляет собой затраты на производство товаров, оказание услуг или на осуществление иных видов деятельности.

Для расчета налоговой базы необходимо вычесть расходы из доходов. Формула расчета будет выглядеть следующим образом:

Налоговая база = Доходы — Расходы

Таким образом, путем вычитания расходов из доходов можно определить налоговую базу и осуществить дальнейший расчет налогообложения.

Важность правильного расчета налоговой базы

Точный расчет налоговой базы позволяет предпринимателю оптимизировать уплату налогов и избежать возможных санкций за нарушение налогового законодательства.

Минусы расходов, учтенных в налоговой базе, позволяют предпринимателю уменьшить общую сумму доходов, по которым осуществляется налогообложение по УСН.

Неверно рассчитанная налоговая база может привести к переплате или недоплате налогов, что негативно сказывается на финансовом состоянии предпринимателя и может повлечь за собой административные штрафы.

Поэтому правильный расчет налоговой базы для УСН становится неотъемлемой частью учета и финансового планирования предпринимателя, а также обязательство перед налоговыми органами.

| Доходы | Расходы | Налоговая база |

|---|---|---|

| 100 000 | 50 000 | 50 000 |

Особенности рассчитывания доходов и расходов для УСН

Для УСН имеется некоторая особенность – расчёт осуществляется путём вычитания расходов из доходов. То есть, общая формула состоит из двух показателей: доходы минус расходы.

При подсчёте декларации для УСН, предприниматели должны учесть все доходы, полученные за отчётный период. Расходы также учитываются, однако есть ряд условий и ограничений, определяющих, какие именно расходы можно учесть. Например, это могут быть материальные затраты, заработная плата, услуги юристов и т. д.

Таким образом, рассчитывая доходы и расходы для УСН, предприниматели могут определить размер налогооблагаемой базы и правильно уплатить налоги в соответствии с требованиями налогового законодательства.