- Какие коды вычетов на детей применяются?

- Основные виды вычетов на детей

- Какой вычет можно получить при рождении ребенка?

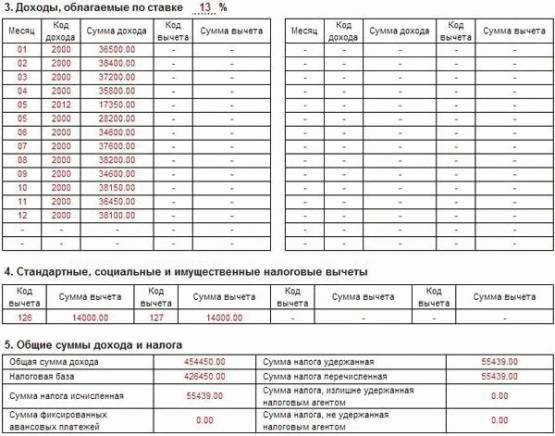

- Какие вычеты учитываются при определении налоговой базы?

- Вычеты на детей при уходе за ними

- Какой вычет предоставляется одиноким родителям?

- Какие вычеты учитывают расходы на образование детей?

Один из важных аспектов в налоговой системе России — налоговые вычеты на детей. Налоговые вычеты представляют собой суммы, которые работник имеет право вычесть из своей налогооблагаемой базы, чтобы уменьшить размер налогового платежа. Вычеты на детей играют особенно важную роль для многих семей, помогая снизить доходы, облагаемые налогом, и связанные с этим расходы.

Коды вычетов на детей используются, чтобы определить, какую сумму можно вычесть налогоплательщику за каждого ребенка. Каждый налогоплательщик может установить статус ребенка в своей налоговой декларации, указав соответствующий код вычета. Это позволяет учесть специфические обстоятельства и ситуации, в которых может находиться каждый налогоплательщик.

Например, если ребенок до 18 лет является иждивенцем и находится на полном или частичном содержании налогоплательщика, он имеет право на вычет на первого ребенка (код 110). Также, если семья имеет двух и более детей, младше 18 лет и состоит в браке, то к вычету на первого ребенка добавляется вычет на второго и последующих детей (код 120).

Вычеты на детей являются одним из способов поддержки семей с детьми и помогают снизить финансовую нагрузку налогоплательщиков. От выбранного кода вычета зависит сумма вычета, поэтому важно правильно определить статус ребенка и выбрать соответствующий код. Подробности о налоговых вычетах на детей можно найти в законодательстве и налоговых инструкциях, а также получить консультацию у специалистов.

Какие коды вычетов на детей применяются?

Вычеты на детей предоставляются гражданам Российской Федерации в целях снижения налоговой нагрузки при воспитании детей. Право на налоговый вычет возникает при наличии кода вычета на ребенка.

Существует несколько видов кодов вычетов на детей, каждый из которых используется в определенных случаях:

Код 110

Данный код вычета применяется для декларирования расходов на содержание и воспитание детей, включая оплату питания, лечения, образования и сопутствующих услуг.

Код 120

Этот код вычета используется, если ребенок является инвалидом. Он позволяет увеличить сумму налогового вычета и облегчить налоговое бремя родителей или опекунов.

Код 210

Данный код вычета применяется, если родитель (опекун или попечитель) взносит денежные средства на накопительную пенсию своего ребенка, которая будет выплачиваться в будущем.

Код 310

Если один из родителей умер или объявлен безвестно отсутствующим, то другой родитель может использовать код вычета 310 для получения налогового вычета.

Важно отметить, что для правильного применения кодов вычетов на детей необходимо четко соблюдать требования налогового законодательства Российской Федерации и предоставить все необходимые документы в налоговую инспекцию.

Основные виды вычетов на детей

- Вычет на первого ребенка

- Вычет на второго и последующих детей

- Вычет на ребенка-инвалида

- Вычет на детей, проживающих за пределами России

- Вычет на детей после их совершеннолетия

Этот вид вычета предоставляется родителям, имеющим первого ребенка. Размер вычета зависит от региона проживания и может быть разным.

Данный вычет предоставляется родителям, у которых есть несколько детей. Размер вычета на второго ребенка может быть выше, чем на первого и далее снижаться для каждого последующего ребенка.

Родители, у которых есть ребенок-инвалид, имеют право на дополнительный вычет. Размер вычета на детей с инвалидностью может быть значительно выше, чем на обычных детей.

Этот вид вычета предназначен для родителей, которые заботятся о детях, проживающих за пределами Российской Федерации. Размер вычета на таких детей также может быть разным.

Вычет на детей может применяться и после того, как они достигли совершеннолетия. В таком случае, родители могут получать вычеты до определенного возраста детей.

Какой вычет можно получить при рождении ребенка?

При рождении ребенка родители могут претендовать на получение налогового вычета. В соответствии с действующим законодательством, речь идет о вычете на первого ребенка, если он родился в семье или единственного ребенка, если других нет.

Размер налогового вычета при рождении ребенка установлен государством и составляет определенную сумму, которая может быть использована для снижения налогооблагаемой базы родителей. Однако стоит отметить, что вычет начинает применяться только с момента включения ребенка в учет налоговым органом.

В зависимости от положения ребенка в семье применяются разные коды вычета. Например, код 1107 применяется в случае рождения первого ребенка в семье, а код 1108 – в случае рождения единственного ребенка.

Для получения налогового вычета при рождении ребенка необходимо предоставить определенный пакет документов в налоговый орган. Как правило, это свидетельство о рождении ребенка и документы, подтверждающие факт учреждения ребенка на учет.

Какие вычеты учитываются при определении налоговой базы?

При определении налоговой базы учитывается несколько видов налоговых вычетов, связанных с детьми:

| Код вычета | Описание |

|---|---|

| 1102 | Вычет на первого ребенка до 18 лет |

| 1103 | Вычет на второго и последующих детей до 18 лет |

| 1104 | Вычет на каждого ребенка-инвалида до 18 лет |

| 1105 | Вычет на первого ребенка от 18 до 24 лет |

| 1106 | Вычет на второго и последующих детей от 18 до 24 лет |

| 1107 | Вычет на каждого ребенка-инвалида от 18 до 24 лет |

Каждый из этих вычетов может снизить налогооблагаемую базу и, следовательно, уменьшить сумму налога, который придется уплатить. Налоговые вычеты на детей являются одним из механизмов государственной поддержки семей с детьми и помогают семьям снизить свою налоговую нагрузку.

Вычеты на детей при уходе за ними

Вычет на детей при уходе за ними предоставляется в случае, если родитель или опекун постоянно проживает вместе с ребенком и заботится о нем в течение определенного времени. Этот вычет может быть предоставлен как на работающих, так и на неработающих родителей или опекунов.

Сумма вычета на детей при уходе за ними зависит от количества детей, на которых родитель или опекун претендует на вычет, а также от суммы расходов, понесенных на уход за ребенком. Такие расходы могут включать в себя затраты на питание, одежду, образование, медицинское обслуживание и другие необходимые расходы на ребенка.

Для получения вычета на детей при уходе за ними необходимо предоставить соответствующие документы, подтверждающие затраты на уход за ребенком. Это может быть копия документа о рождении ребенка, чеки или счета за медицинские услуги, страховки, квитанции о покупке детской одежды и другие.

Важно отметить, что для получения вычета на детей при уходе за ними родитель или опекун должен обращаться в налоговую инспекцию и подавать соответствующую заявку. Также стоит помнить, что условия и размеры вычетов на детей могут меняться в зависимости от законодательства и налоговых правил.

| Количество детей | Размер вычета |

|---|---|

| 1 ребенок | 10 000 рублей в год |

| 2 детей | 20 000 рублей в год |

| 3 и более детей | 30 000 рублей в год |

Вычеты на детей при уходе за ними помогают уменьшить налогооблагаемую базу родителей или опекунов и сделать заботу о детях более доступной. Родители и опекуны должны быть внимательны и воспользоваться этими вычетами в соответствии с действующим законодательством и налоговыми правилами.

Какой вычет предоставляется одиноким родителям?

Одиноким родителям предоставляется право на получение налогового вычета на детей. Для этого необходимо соответствовать определенным условиям.

Вычет на детей предоставляется одному из родителей, который воспитывает ребенка самостоятельно без супруга и не проживает в браке. Вычет может быть применен как для родителей-разводчиков, так и для неженатых родителей либо вдовцов/вдов.

Одинокий родитель имеет право на получение вычета на всех своих детей до достижения ими возраста 18 лет (или до 24 лет для детей, учащихся в учебном заведении). Для каждого ребенка предоставляется индивидуальный налоговый вычет, который устанавливается каждым годом.

При оформлении налоговой декларации, одинокие родители должны предоставить соответствующие документы, подтверждающие их статус одиноких родителей, чтобы воспользоваться вычетом на детей.

Получение вычета на детей позволяет одиноким родителям снизить сумму, подлежащую уплате по налогу на доходы физических лиц. Это значительно снижает финансовую нагрузку и помогает обеспечить лучшие условия жизни для ребенка.

Какие вычеты учитывают расходы на образование детей?

Вычеты на образование детей могут применяться в следующих случаях:

- Оплата обучения в образовательном учреждении. Этот вид вычета предоставляется на сумму, потраченную на оплату обучения в детском саду, школе, вузе или другом образовательном учреждении. Родителям необходимо представить документы, подтверждающие факт оплаты обучения (например, квитанцию).

- Приобретение учебной литературы и материалов. Под данным вычетом понимаются затраты на приобретение учебных пособий, учебников, канцелярских принадлежностей и других материалов, необходимых для обучения ребенка. Родителям необходимо сохранить документы, подтверждающие покупку данных предметов.

- Оплата дополнительных образовательных программ и кружков. Для этого вида вычета необходимо предоставить документы, подтверждающие факт оплаты дополнительных образовательных программ, занятий в кружках и спортивных секциях.

Важно отметить, что сумма вычета на каждого ребенка не может превышать определенного лимита, который устанавливается государством. Также следует учесть, что вычеты на образование детей необходимо указывать в декларации по налогу на доходы физических лиц.

Вычеты на образование детей помогают снизить финансовую нагрузку на родителей, связанную с образованием и воспитанием детей. Важно внимательно ознакомиться с действующими нормами и правилами, чтобы получить все возможные вычеты и уменьшить налоговые платежи.