- Бланк КНД 1112542: новые правила возврата переплаты налога в 2024 году

- Какие изменения внесены в процедуру возврата излишне уплаченного налога?

- Как правильно заполнить бланк КНД 1112542 для возврата налоговой переплаты?

- Пример таблицы для заполнения бланка КНД 1112542:

- Какие документы необходимо предоставить вместе с бланком КНД 1112542?

- В каком случае можно вернуть переплату налога через электронную систему?

- Какой срок рассмотре Что делать, если заявление о возврате налоговой переплаты было отклонено? 1. Проверьте причину отклонения заявления Первым шагом при отклонении заявления о возврате налоговой переплаты является проверка причины отказа. Вам необходимо внимательно изучить представленные документы и обратить внимание на указанную налоговыми органами причину отклонения. Это может быть связано с ошибками в заполнении формы, отсутствием каких-либо необходимых документов или другими факторами. Важно понять, какую именно проблему нужно решить, чтобы добиться положительного результата. 2. Устраните ошибки и дополните заявление Если причина отказа связана с ошибкой в заполнении заявления или недостаточным предоставлением документов, вам необходимо внести соответствующие исправления и дополнения. Обратитесь к инструкции по заполнению заявления или к специалистам налоговой службы, чтобы быть уверенным, что вы правильно исправляете ошибки. Проверьте, что все необходимые документы приложены к заявлению, и дополните его при необходимости. 3. Представьте уточненное заявление и документы налоговой службе После исправления ошибок и дополнения заявления необходимо его снова представить налоговой службе. Удостоверьтесь, что уточненное заявление и все необходимые документы доставлены в правильное налоговое управление. Обратитесь к инструкции или к специалистам налоговой службы, чтобы узнать, как и где правильно представить уточненное заявление. 4. Запросите объяснение от налоговой службы Если после представления уточненного заявления вы все еще получаете отказ, рекомендуется запросить объяснение от налоговой службы. Обратитесь к специалистам налоговой службы с просьбой разъяснить причину отказа и потребуйте конкретизации необходимых действий для решения возникшей ситуации. Иногда дополнительный диалог с налоговыми органами помогает разрешить спорные вопросы и достичь возврата налоговой переплаты. 5. Обратитесь в суд Если все предыдущие попытки решить вопрос не привели к результату, вы можете обратиться в суд. Вам необходимо представить в суд все документы, подтверждающие ваше право на возврат налоговой переплаты, а также документы об отклонении заявления и разъяснения от налоговой службы. Судебное разбирательство может помочь вам справедливо разрешить спор с налоговыми органами и добиться возврата излишне уплаченного налога. Обратите внимание, что в каждом конкретном случае рекомендуется проконсультироваться с профессиональным налоговым консультантом или юристом, чтобы убедиться в правильности своих действий и выбрать наиболее эффективную стратегию возврата налоговой переплаты. Какие могут быть последствия при неправильном заполнении бланка КНД 1112542? Неправильное заполнение бланка КНД 1112542 может иметь серьезные последствия для налогоплательщика. Ошибки или неправильные данные могут привести к задержке или отказу в возврате излишне уплаченного налога. Кроме того, налоговые органы могут начать проверку декларации и, при обнаружении нарушений, применить штрафные санкции или иные правовые меры. Возможные последствия неправильного заполнения бланка КНД 1112542: Задержка в получении возврата налога — в случае обнаружения ошибок или несоответствий в документе, налоговые органы могут запросить дополнительные документы или провести проверку, что может значительно задержать процесс возврата излишне уплаченной суммы. Отказ в возврате — если ошибки в заполнении бланка КНД 1112542 существенны и могут повлиять на правомерность возврата, налоговые органы могут принять решение об отказе в возврате. Наложение штрафных санкций — при обнаружении существенных ошибок в бланке КНД 1112542 налогоплательщик может быть подвергнут штрафным санкциям, которые устанавливаются в соответствии с применимым налоговым законодательством. Проверка декларации — при подозрении в налоговых правонарушениях, налоговые органы могут начать проверку декларации налогоплательщика. В случае выявления нарушений будут применены соответствующие меры, предусмотренные законодательством. Для избежания указанных последствий, важно заполнять бланк КНД 1112542 внимательно и корректно, проверять информацию перед отправкой и при необходимости, консультироваться с профессионалами в области налогообложения.

- Что делать, если заявление о возврате налоговой переплаты было отклонено?

- Какие могут быть последствия при неправильном заполнении бланка КНД 1112542?

Налоговая система является важной составляющей страны и обеспечивает ее экономическое развитие. Однако, не всегда налоги уплачиваются правильно и может возникнуть ситуация, когда налогоплательщик переплатил налоговые обязательства. В таких случаях можно воспользоваться бланком КНД 1112542 для возврата излишне уплаченного налога. Данный бланк содержит все необходимые поля и правила заполнения для возврата налога.

Возврат излишне уплаченного налога считается одним из важных моментов взаимоотношений налоговой системы и физических лиц или организаций. Для того, чтобы воспользоваться этой возможностью, необходимо правильно заполнить бланк КНД 1112542. В нем указывается информация о налогоплательщике, сумма переплаты, причина возврата и другие важные сведения.

Процесс возврата излишне уплаченного налога стал более удобным и простым благодаря бланку КНД 1112542. Теперь налогоплательщики могут воспользоваться этим документом, чтобы вернуть себе часть переплаты и восстановить свои финансовые средства. Однако, необходимо соблюдать все правила заполнения и предоставить корректную информацию, чтобы процесс возврата прошел без задержек и проблем.

Бланк КНД 1112542: новые правила возврата переплаты налога в 2024 году

Данный бланк предназначен для всех физических лиц, которые в прошлом году переплатили налог в бюджет и хотят вернуть свои средства. Заполнение бланка должно производиться в соответствии с требованиями налоговых органов и включать все необходимые данные, такие как СНИЛС, ИНН, сумма переплаты и прочее.

Новые правила возврата переплаты налога в 2024 году предусматривают следующие изменения:

- Упрощенное заполнение бланка КНД 1112542 – сокращены требования к предоставлению дополнительных документов и сведений.

- Ускоренное рассмотрение заявлений – налоговые органы обязаны рассматривать заявления на возврат переплаты налога в кратчайшие сроки.

- Возможность электронного подачи заявления – налогоплательщики могут подать заявление на возврат переплаты налога через интернет-портал налоговой службы, что значительно упрощает процедуру.

- Введение автоматического возврата – налогоплательщики, которые ранее допускали переплату налога, могут получить возврат автоматически без подачи заявления, если все данные о доходах и удержаниях налога уже находятся в распоряжении налоговой службе.

Таким образом, новые правила возврата переплаты налога в 2024 году упрощают процесс возврата и предоставляют налогоплательщикам возможность вернуть свои деньги быстрее и без лишних хлопот.

Какие изменения внесены в процедуру возврата излишне уплаченного налога?

В 2024 году были внесены следующие изменения в процедуру возврата излишне уплаченного налога:

1. Упрощение процесса подачи заявления. Теперь налогоплательщикам не требуется предоставлять бумажные копии документов при подаче заявления на возврат излишне уплаченного налога. Подавать заявление можно через электронную систему налоговой службы.

2. Введение новой формы заявления. Появился новый бланк КНД 1112542, который предназначен специально для заявлений на возврат излишне уплаченного налога в 2024 году.

3. Увеличение срока рассмотрения заявления. Налоговая служба обязана рассмотреть заявление на возврат излишне уплаченного налога в течение 30 дней со дня его подачи. При этом, в случае необходимости дополнительной проверки, срок может быть продлен до 60 дней.

4. Изменение реквизитов для перечисления денежных средств. В новом бланке КНД 1112542 появились новые реквизиты для указания реквизитов банковского счета налогоплательщика. Необходимо внимательно проверить и указать правильные реквизиты, чтобы избежать задержек при получении возврата.

5. Введение электронного мониторинга заявлений. Налоговая служба осуществляет автоматизированный контроль за процессом рассмотрения заявлений на возврат излишне уплаченного налога. Это позволяет быстрее обрабатывать заявления и устранять возможные ошибки или задержки.

6. Индексация сумм возврата. Сумма возврата излишне уплаченного налога пересчитывается с учетом индексации, что позволяет учесть изменение покупательной способности денежных средств и сохранить их реальную стоимость.

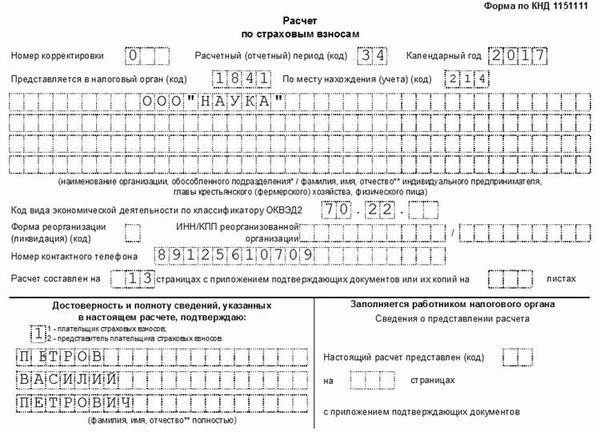

Как правильно заполнить бланк КНД 1112542 для возврата налоговой переплаты?

Для того чтобы вернуть излишне уплаченные налоги, необходимо правильно заполнить бланк КНД 1112542. Заполнение бланка происходит в соответствии с указанными требованиями налоговой службы. Ниже приведены основные шаги по заполнению бланка:

- В шапке бланка необходимо указать наименование организации, ее ИНН и КПП.

- Заполнить графу «Основание для возврата» указав соответствующий пункт закона или нормативного акта.

- Указать коды налоговых периодов, за которые производится возврат. При необходимости, можно указать дополнительные коды в таблице.

- Заполнить таблицу с данными о доходах и удержанных налогах за указанные периоды. Для каждого периода необходимо указать соответствующие суммы.

- Расписаться в графе «Подпись налогоплательщика» и добавить дату заполнения бланка.

Важно следовать всем указаниям и требованиям к заполнению бланка КНД 1112542. Ошибки или неполадки в заполнении могут привести к отказу в возврате налоговой переплаты. Также необходимо учесть, что бланк должен быть заполнен четким и разборчивым почерком, чтобы избежать недоразумений при обработке документа налоговой службой.

После заполнения бланка необходимо представить его в налоговую службу для дальнейшей проверки и рассмотрения.

Пример таблицы для заполнения бланка КНД 1112542:

| Период | Код налогового периода | Доход | Удержанный налог |

|---|---|---|---|

| Январь-Февраль 2024 | 01 | 100000 | 13000 |

| Март-Апрель 2024 | 02 | 120000 | 15600 |

| Май-Июнь 2024 | 03 | 90000 | 11700 |

Таким образом, правильное заполнение бланка КНД 1112542 является важным шагом для возврата налоговой переплаты. Не следует пренебрегать требованиями и рекомендациями налоговой службы, чтобы избежать проблем и задержек в процессе возврата.

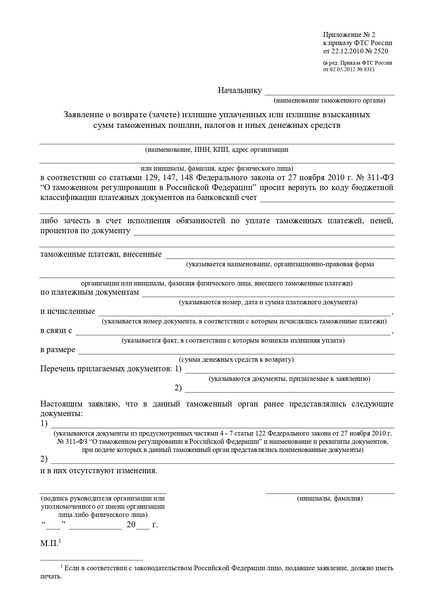

Какие документы необходимо предоставить вместе с бланком КНД 1112542?

Для возврата излишне уплаченного налога в 2024 году, ряд документов должны быть предоставлены вместе с заполненным бланком КНД 1112542:

1. Копия основного документа, подтверждающего право на возврат: в случае предоставления деклараций по налогу на доходы физических лиц — это налоговая декларация и справка 2-НДФЛ. Если основным документом является договор, то необходимо представить копию договора.

2. Документы, подтверждающие уплату лишнего налога: копии справок об уплате налога или других документов, подтверждающих факт переплаты налога.

3. Документы, подтверждающие право на возврат: в зависимости от случая, могут потребоваться различные документы, например, копия свидетельства о рождении ребенка при возврате налога на детей, копия судебного решения и т.д.

Все предоставляемые документы должны быть правильно скопированы и приложены к бланку КНД 1112542.

В каком случае можно вернуть переплату налога через электронную систему?

Через электронную систему можно вернуть переплату налога в следующих случаях:

1. Если при заполнении декларации были допущены ошибки, в результате которых была переплачена сумма налога.

2. Если у вас имеется подтверждающий документ (например, договор купли-продажи, договор аренды и т.д.), подтверждающий уменьшение налогооблагаемой базы или налогового вычета.

3. Если вы узнали о наличии льгот или налоговых льгот, на которые имеете право, и хотите получить возмещение по ним.

4. Если вам присуждено возмещение налоговых расходов в соответствии с решением суда или иного компетентного органа.

Какой срок рассмотре

Что делать, если заявление о возврате налоговой переплаты было отклонено?

1. Проверьте причину отклонения заявления

Первым шагом при отклонении заявления о возврате налоговой переплаты является проверка причины отказа. Вам необходимо внимательно изучить представленные документы и обратить внимание на указанную налоговыми органами причину отклонения. Это может быть связано с ошибками в заполнении формы, отсутствием каких-либо необходимых документов или другими факторами. Важно понять, какую именно проблему нужно решить, чтобы добиться положительного результата.

2. Устраните ошибки и дополните заявление

Если причина отказа связана с ошибкой в заполнении заявления или недостаточным предоставлением документов, вам необходимо внести соответствующие исправления и дополнения. Обратитесь к инструкции по заполнению заявления или к специалистам налоговой службы, чтобы быть уверенным, что вы правильно исправляете ошибки. Проверьте, что все необходимые документы приложены к заявлению, и дополните его при необходимости.

3. Представьте уточненное заявление и документы налоговой службе

После исправления ошибок и дополнения заявления необходимо его снова представить налоговой службе. Удостоверьтесь, что уточненное заявление и все необходимые документы доставлены в правильное налоговое управление. Обратитесь к инструкции или к специалистам налоговой службы, чтобы узнать, как и где правильно представить уточненное заявление.

4. Запросите объяснение от налоговой службы

Если после представления уточненного заявления вы все еще получаете отказ, рекомендуется запросить объяснение от налоговой службы. Обратитесь к специалистам налоговой службы с просьбой разъяснить причину отказа и потребуйте конкретизации необходимых действий для решения возникшей ситуации. Иногда дополнительный диалог с налоговыми органами помогает разрешить спорные вопросы и достичь возврата налоговой переплаты.

5. Обратитесь в суд

Если все предыдущие попытки решить вопрос не привели к результату, вы можете обратиться в суд. Вам необходимо представить в суд все документы, подтверждающие ваше право на возврат налоговой переплаты, а также документы об отклонении заявления и разъяснения от налоговой службы. Судебное разбирательство может помочь вам справедливо разрешить спор с налоговыми органами и добиться возврата излишне уплаченного налога.

Обратите внимание, что в каждом конкретном случае рекомендуется проконсультироваться с профессиональным налоговым консультантом или юристом, чтобы убедиться в правильности своих действий и выбрать наиболее эффективную стратегию возврата налоговой переплаты.

Какие могут быть последствия при неправильном заполнении бланка КНД 1112542?

Неправильное заполнение бланка КНД 1112542 может иметь серьезные последствия для налогоплательщика. Ошибки или неправильные данные могут привести к задержке или отказу в возврате излишне уплаченного налога. Кроме того, налоговые органы могут начать проверку декларации и, при обнаружении нарушений, применить штрафные санкции или иные правовые меры.

Возможные последствия неправильного заполнения бланка КНД 1112542:

- Задержка в получении возврата налога — в случае обнаружения ошибок или несоответствий в документе, налоговые органы могут запросить дополнительные документы или провести проверку, что может значительно задержать процесс возврата излишне уплаченной суммы.

- Отказ в возврате — если ошибки в заполнении бланка КНД 1112542 существенны и могут повлиять на правомерность возврата, налоговые органы могут принять решение об отказе в возврате.

- Наложение штрафных санкций — при обнаружении существенных ошибок в бланке КНД 1112542 налогоплательщик может быть подвергнут штрафным санкциям, которые устанавливаются в соответствии с применимым налоговым законодательством.

- Проверка декларации — при подозрении в налоговых правонарушениях, налоговые органы могут начать проверку декларации налогоплательщика. В случае выявления нарушений будут применены соответствующие меры, предусмотренные законодательством.

Для избежания указанных последствий, важно заполнять бланк КНД 1112542 внимательно и корректно, проверять информацию перед отправкой и при необходимости, консультироваться с профессионалами в области налогообложения.