- Списание безнадежного долга в бухучете: правила и рекомендации

- Определение безнадежной задолженности

- Документальное оформление списания задолженности в налоговом учете

- Проводки по списанию

- Правила и рекомендации для минимизации рисков при проверке налоговыми органами

- Налоговый учет при списании безнадежных долгов

В ведении любого предприятия, будь то крупная компания или небольшой бизнес, вопросы налогового учета играют важную роль. Особое значение принимает правильное оформление списания безнадежных долгов. Задолженности поставщикам или клиентам, которые не могут быть восстановлены, представляют собой потенциальный риск для финансовой устойчивости организации. Правильное определение и списание безнадежной задолженности имеет не только финансовое, но и юридическое значение, особенно при проверке налоговыми органами.

Определение факта списания безнадежного долга является первым шагом в бухгалтерском учете. Для этого необходимо установить, что задолженность не может быть погашена в будущем, вне зависимости от предпринимаемых мер. Проводки, связанные со списанием безнадежной задолженности, имеют свою специфику и сопровождаются определенными правилами и рекомендациями, направленными на минимизацию рисков при проверке налоговыми органами.

Основными правилами списания безнадежной задолженности в бухгалтерском учете являются подтверждение факта безнадежности, оценка стоимости безнадежного долга и проведение соответствующей записи. Специалисты рекомендуют документировать все этапы процесса в установленном порядке, предусмотренном законодательством, чтобы избежать проблем при аудиторской проверке.

Необходимо отметить, что списание безнадежных долгов имеет не только финансовые, но и налоговые последствия. Налоговые органы могут уделять особое внимание правильности проведения записей о списании безнадежной задолженности. Поэтому, важно придерживаться установленных правил и рекомендаций для минимизации рисков при проверке со стороны налоговых органов.

Списание безнадежного долга в бухучете: правила и рекомендации

По учету долгов и списания задолженности существуют определенные правила, которые необходимо соблюдать при списании безнадежной задолженности. Определение долга, подлежащего списанию, должно быть документально обосновано, а оформление списания должно соответствовать налоговым требованиям.

При списании безнадежной задолженности необходимо провести соответствующие налоговые проводки, чтобы минимизировать риски проверки налоговыми органами. При документальном оформлении списания безнадежной задолженности также следует учитывать все сопутствующие документы и акты, подтверждающие необходимость списания.

Определение безнадежной задолженности

Проводки по списанию безнадежных долгов осуществляются в соответствии с документальными доказательствами о безнадежности долга. Для определения безнадежных задолженностей необходимо провести анализ финансового состояния должника, его платежеспособности, юридического статуса, наличия имущества и других факторов.

Оформление документального подтверждения о безнадежности долга также играет важную роль при списании. Он должен содержать информацию о проведенном анализе, основаниях для признания долга безнадежным, дате определения безнадежности, а также подпись ответственного лица и печать организации.

Важно отметить, что определение безнадежной задолженности должно осуществляться с соблюдением требований налогового законодательства. При этом необходимо учитывать возможные риски и следовать рекомендациям налоговых органов по проведению данной процедуры.

Документальное оформление списания задолженности в налоговом учете

При списании безнадежной задолженности в бухгалтерии необходимо провести соответствующие документальные операции. Оформление списания имеет большое значение для правильного ведения налогового учета и минимизации рисков при проверке налоговыми органами.

Предварительно необходимо определить, что задолженность признана безнадежной. Такое определение делается на основании фактических данных и анализа возможностей взыскания. Когда задолженность признана безнадежной, можно приступать к документальному оформлению списания.

В документации должны присутствовать все необходимые сведения, включая дату списания, наименование и реквизиты контрагента или дебитора, сумму списания, налоговые реквизиты и другие детали, требуемые для правильного учета.

Оформление списания безнадежной задолженности включает проведение соответствующих проводок в бухгалтерии. Зачастую для списания задолженности используют счета субсидиарного учета, например, счет «Расходы на сомнительные долги» или «Списано сомнительной задолженности». При проведении списания необходимо учитывать налоговые последствия и требования законодательства.

Каждая проводка при списании безнадежных задолженностей должна быть документально подтверждена. Для этого применяются такие документы, как акты, служебные записки, письма, соглашения и прочие документы, подтверждающие факт списания. Эти документы должны содержать все необходимые сведения о процедуре списания и основания для признания задолженности безнадежной.

Таким образом, документальное оформление списания безнадежной задолженности в налоговом учете требует внимания и тщательности. Важно следовать установленным правилам и рекомендациям, чтобы избежать претензий и негативных последствий при проверке налоговыми органами.

Проводки по списанию

Документальное оформление проводок по списанию долгов относится к одному из важных этапов учета безнадежной задолженности. Правильное определение и оформление проводок по списанию долгов позволяет минимизировать риски при проверке налоговыми органами.

При списании безнадежной задолженности необходимо осуществлять соответствующие проводки в бухгалтерском учете. Данный процесс требует тщательного и правильного оформления проводок для минимизации рисков и обеспечения корректности учета налоговых обязательств.

При проводках по списанию безнадежных долгов следует учитывать следующие моменты:

| Этапы списания безнадежной задолженности | Описание |

|---|---|

| Определение безнадежной задолженности | На этом этапе осуществляется анализ и оценка задолженности с целью определения ее безнадежности. При этом необходимо учитывать финансовые возможности должника и принимать во внимание судебные решения и рекомендации профессионалов в области бухгалтерского учета. |

| Оформление документов | На этом этапе составляются все необходимые документы для проведения списания безнадежных долгов. Это включает в себя акты, письма с уведомлениями и прочие документы, подтверждающие безнадежность задолженности. |

| Проводки по списанию | Данный этап включает правильное оформление проводок по списанию безнадежной задолженности в бухгалтерском учете. Здесь необходимо следовать требованиям законодательства и налогового учета, чтобы избежать конфликтов при проверке налоговыми органами. |

| Учет проведенных списаний | После проведения списания необходимо вести учет проведенных операций по списанию безнадежной задолженности. Это включает в себя правильное отражение списанных сумм и сохранение необходимых документов для подтверждения проведенных операций. |

Корректное и своевременное оформление проводок по списанию безнадежной задолженности является важным элементом учета и минимизации возможных рисков при проверке налоговыми органами. Требования к правильности проведения списания безнадежных долгов могут меняться, поэтому необходимо учитывать актуальные законодательные и налоговые требования при оформлении проводок.

Правила и рекомендации для минимизации рисков при проверке налоговыми органами

При учете и списании долгов, считающихся безнадежными, необходимо соблюдать определенные правила и рекомендации, чтобы минимизировать риски при последующей проверке налоговыми органами.

- Определение безнадежности задолженности — перед списанием долгов необходимо провести анализ и оценку финансового положения должника. Если нет объективных оснований и возможностей для взыскания задолженности, она считается безнадежной.

- Документальное оформление — при списании безнадежной задолженности необходимо правильно оформить все необходимые документы, включая акты, согласования и протоколы, которые будут служить основанием для проведения соответствующих проводок в бухгалтерском учете.

- Проводки по списанию — проводки по списанию безнадежной задолженности должны быть корректно оформлены и отражены в бухгалтерии. Рекомендуется использовать отдельные счета для учета списания таких долгов.

- Минимизация рисков — при учете и списании безнадежных долгов рекомендуется соблюдать все требования и нормативы законодательства, а также проконсультироваться с юристами или специалистами в области бухгалтерии для минимизации возможных рисков при проверке налоговыми органами.

Соблюдение правил и рекомендаций при списании безнадежной задолженности поможет предотвратить возникновение претензий и снизить риски в случае проверки налоговыми органами.

Налоговый учет при списании безнадежных долгов

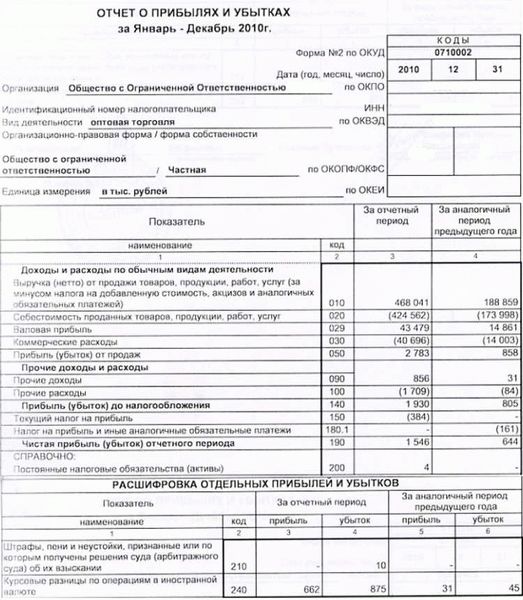

При списании безнадежных долгов необходимо проводить соответствующие бухгалтерские и налоговые операции. В налоговом учете осуществляется документальное определение списания безнадежной задолженности и проводки списания.

Определение задолженности как безнадежной является важным этапом в налоговом учете при списании. Для этого требуется провести анализ финансового положения должника, его платежеспособности и возможности погашения задолженности. Если должник признан безнадежным, то его задолженность может быть списана в соответствии с налоговыми правилами и законодательством.

При списании безнадежных долгов проводятся специальные налоговые проводки. Они отражаются в налоговых декларациях и отчетности организации. Данные проводки должны быть обязательно документально подтверждены и иметь соответствующие документы основания для списания безнадежных долгов.

| Документ | Описание |

|---|---|

| Акт | Документ, подтверждающий факт признания задолженности безнадежной |

| Постановление | Решение о списании задолженности безнадежной |

| Справка | Документ, содержащий информацию о финансовом положении должника |

Особое внимание следует уделить налоговой отчетности по списанию безнадежных долгов. Это важный налоговый процесс, который должен быть выполнен в соответствии с требованиями налогового законодательства. В случае неправильного или неполного проведения налоговых операций при списании безнадежных долгов, может возникнуть риск привлечения налоговыми органами и понесения дополнительных налоговых обязательств.

В итоге, налоговый учет при списании безнадежных долгов требует внимательного подхода к определению безнадежности задолженности и проведению соответствующих налоговых проводок. Документальное подтверждение списания безнадежных долгов и правильное заполнение налоговой отчетности являются основой для минимизации рисков и предотвращения возможных проблем при проверке налоговыми органами.