- Образцы ответов на требования налоговой инспекции

- ЭнтерФин; Расхождения в отчетности; Бланк и готовые образцы для разных ситуаций

- Что будет, если не ответить на требование ФНС

- Пояснения к декларации по НДС

- Снижение налоговой нагрузки

- Ошибки и расхождения по НДС

- Когда необходимо предоставить пояснения

- НДФЛ начислен неверно

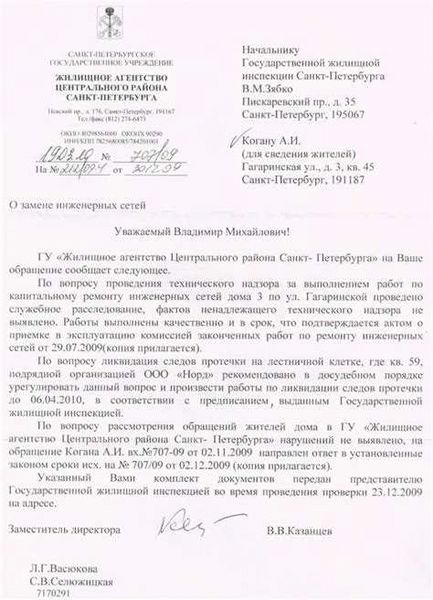

На практике, ряд организаций сталкивается с требованиями и запросами налоговой инспекции, которые могут содержать расхождения или ошибки в отчетности. В таких ситуациях необходимо внимательно изучить требование и предоставить соответствующий ответ налоговой. Ошибки и нагрузки в отчетности могут возникать по разным причинам, и важно уметь правильно пояснить причину расхождения.

Один из часто встречающихся запросов от налоговой инспекции касается предоставления пояснений по расхождению в декларации по налогу на прибыль. В такой ситуации необходимо ответить на требование ФНС и предоставить образцы ответов, которые помогут пояснить причины расхождения и снизить неверное начисление налогов.

Также, встречаются ситуации, когда налоговая инспекция запрашивает разъяснения и пояснения по формам 2-НДФЛ и 6-НДФЛ. В таких случаях необходимо внимательно проанализировать запрос налоговой и подготовить ответ с обоснованием правильности заполнения деклараций. Образцы ответов на такие требования помогут организации эффективно предоставить необходимую информацию и избежать дополнительных проверок и штрафов.

Также, необходимо знать, что когда возникает ситуация с требованием налоговой инспекции по НДС, то снижение нагрузки на организацию можно добиться правильным и своевременным предоставлением необходимых документов и образца ответа на требование. Например, образец ответа на запрос ФНС можно подготовить для требования о предоставлении дополнительных пояснений по НДС.

Важно помнить, что при получении требования от налоговой инспекции нужно внимательно ознакомиться с его содержанием, проанализировать ситуацию и подготовить аргументированный и корректный ответ с необходимыми пояснениями. Образцы ответов на требования налоговой инспекции могут быть полезными инструментами в таких случаях

Образцы ответов на требования налоговой инспекции

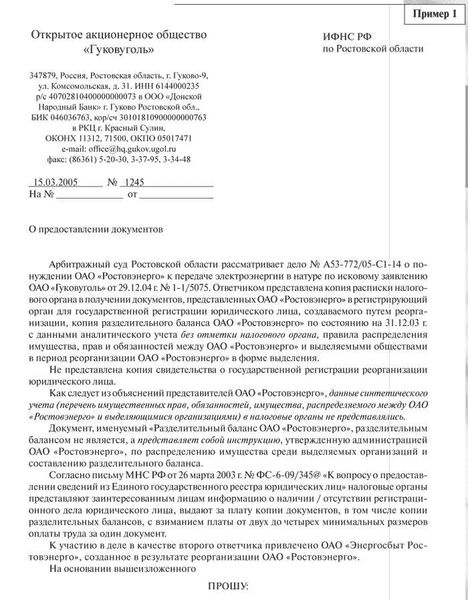

Для разных ситуаций, когда налоговая инспекция предъявляет требование к отчетности, необходимо готовить разные образцы ответов.

Если налоговая инспекция запрашивает отчетность по НДС, то необходимо ответить, предоставив запрошенные документы и пояснения к ним.

Если требованием налоговой инспекции является предоставление отчетности по 2-НДФЛ, то следует ответить, заполнив соответствующий бланк и предоставив все необходимые документы.

В случае, когда налоговая инспекция обнаружила ошибки или неверно начисленный НДФЛ, необходимо ответить, объяснив снижение НДФЛ и предоставив все документы, подтверждающие правильность расчетов.

Также, если налоговая инспекция требует предоставить декларацию по налогу на прибыль, необходимо ответить, заполнив соответствующий бланк и предоставив все необходимые документы.

| Налог | Требование | Образцы ответов |

|---|---|---|

| НДС | Предоставить отчетность | Предоставить запрошенные документы и пояснения к ним |

| 2-НДФЛ | Предоставить отчетность | Заполнить бланк, предоставить необходимые документы |

| НДФЛ | Обнаружены ошибки или неверно начислен | Предоставить объяснения и документы, подтверждающие правильность расчетов |

| Налог на прибыль | Предоставить декларацию | Заполнить бланк, предоставить необходимые документы |

Таким образом, в разных ситуациях необходимо готовить разные образцы ответов на требования налоговой инспекции. Важно предоставить запрошенные документы, пояснения к ним и объяснить любые ошибки или неверное начисление налогов.

ЭнтерФин; Расхождения в отчетности; Бланк и готовые образцы для разных ситуаций

При подаче отчетности в налоговую инспекцию могут возникать ситуации, когда требуется ответить на некоторые пояснения или исправить ошибки и расхождения в отчетности. Для разных ситуаций существуют готовые образцы и бланки, которые можно использовать для предоставления правильных ответов и исправления требуемой информации.

Если обнаружены ошибки или расхождения в отчетности, необходимо внимательно изучить требование налоговой инспекции и снизить возможные риски. В случае, если информация указана неверно, следует предоставить исправленный бланк или отчетность, которая соответствует требованиям налоговой инспекции.

Одни из наиболее распространенных ситуаций возникают при заполнении деклараций 2-НДФЛ, 6-НДФЛ и НДС. В этих случаях требуется ответить на пояснения и объяснить причины возникновения расхождений в отчетности.

Для разных типов расхождений и ошибок в отчетности существуют готовые образцы, которые можно использовать для предоставления ответов на требования налоговой инспекции. При заполнении бланков необходимо внимательно следить за правильностью предоставляемой информации и не допускать грамматических ошибок.

Что будет, если не ответить на требование ФНС

Если вы не ответите на требование налоговой инспекции, то можете столкнуться с негативными последствиями. ФНС имеет право взыскать штраф за несоблюдение требований, который может достигать значительных сумм.

Кроме того, если вы не предоставите требуемую информацию или не объясните расхождения в отчётности, ФНС имеет право увеличить размер налогового платежа. Например, при обнаружении ошибок или неверно начисленного налога ФНС может пересчитать его с учётом выявленных расхождений.

Если речь идёт о налоге на прибыль, то немаловажным последствием может стать снижение налоговых льгот или повышение налоговой нагрузки из-за несоблюдения требований ФНС.

Если вам необходимо предоставить пояснения по разным ситуациям, то обратите внимание на образцы ответов на требования ФНС. В них приведены готовые бланки, которые позволяют ответить на требование правильным образом и исключить возможность дополнительных штрафов.

В случае требования по НДС или 2-НДФЛ, 6-НДФЛ, необходимо быть особенно внимательными, так как отсутствие ответа или предоставление некорректных пояснений может привести к серьезным последствиям.

Чтобы избежать проблем с налоговой инспекцией и соблюсти требования ФНС, рекомендуется обращаться за консультацией к специалистам в данной области, которые помогут предоставить правильные ответы и избежать ошибок.

Пояснения к декларации по НДС

Если в декларации по НДС будут обнаружены расхождения или ошибки, необходимо предоставить пояснения налоговой инспекции. Что нужно делать, если вы неверно начислили налоговую нагрузку и обнаружили ошибки в отчетности?

В таких ситуациях важно быть готовым предоставить документы и объяснения о причинах возникновения расхождений. Для этого можно использовать готовые образцы ответов на требования налоговой инспекции.

Когда возникает требование дополнительно предоставить пояснения к декларации по НДС, необходимо заполнить бланк 2-НДФЛ и уточнить информацию о начислении и снижении НДС.

В разных ситуациях могут требоваться разные пояснения и документы. Например, когда осуществлялось начисление НДС по декларации, возникает необходимость предоставить пояснения о применении налоговых льгот или об ошибке в расчете. Также, при обнаружении расхождений в декларации по НДС, может потребоваться пояснение о начислении НДС по 6-НДФЛ.

В случае обнаружения ошибок в начислении НДС, необходимо сообщить ФНС о них и предоставить соответствующую документацию, включая расчеты и сводную отчетность. Главное, не забывайте своевременно отвечать на требования налоговой инспекции и предоставлять пояснения к декларации по НДС.

Снижение налоговой нагрузки

Одной из основных задач налогоплательщика является правильно начислить и распределить налоги. Для этого необходимо заполнить соответствующие декларации, включая такие как: 2-НДФЛ, 6-НДФЛ и НДС.

При возникновении разных ошибок или расхождений в отчетности, налоговая инспекция может выдвигать требования по предоставлению дополнительных пояснений или образцов ответов. В случае неверного заполнения или непредоставления необходимых документов, налогоплательщик может быть подвергнут налоговым штрафам.

Для снижения налоговой нагрузки в различных ситуациях и предоставления ответов на требования налоговой инспекции, необходимо внимательно отнестись к правильности заполнения деклараций и соответствующей отчетности. Это поможет избежать ошибок и неверно начисленных налогов.

Один из важных аспектов — это правильное начисление НДС. Для этого необходимо знать, когда начислять НДС, а когда нет. Также, следует регулярно отслеживать изменения в законодательстве, поскольку требования ФНС могут меняться.

В случае требования налоговой инспекции и предоставления образцов ответов, необходимо внимательно изучить постановление и подготовить соответствующий бланк. Бланк должен содержать полные и правильные данные, чтобы избежать дополнительных проверок и штрафов.

| Требование налоговой инспекции | Ответ на требование |

|---|---|

| Предоставить пояснения по начислению НДФЛ | Предоставить образцы заполнения декларации 2-НДФЛ |

| Произвести пересчет расходов по НДС | Предоставить образцы отчетности по НДС |

| Дать разъяснения по учету затрат | Предоставить образцы заполнения декларации 6-НДФЛ |

Учитывая все вышеуказанные факторы, снижение налоговой нагрузки будет осуществляться эффективно и законно. Налоговая инспекция будет довольна предоставленными ответами и образцами, что поможет избежать возможных проверок и проблем в будущем.

Ошибки и расхождения по НДС

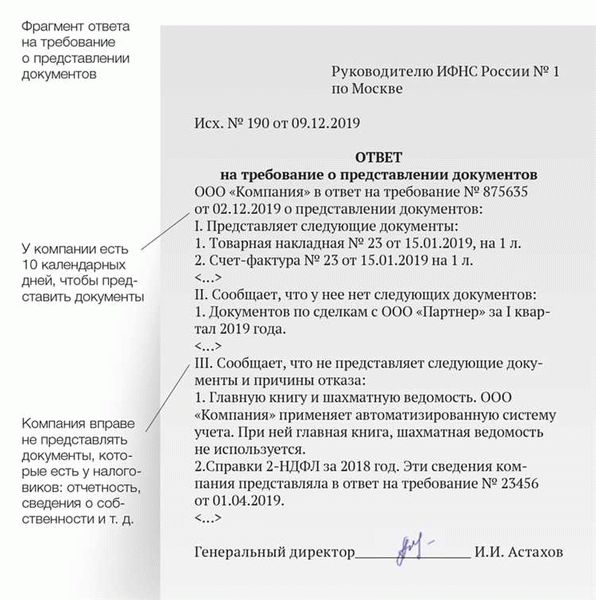

Ошибки и расхождения по НДС могут возникнуть в различных ситуациях при подготовке отчетности для налоговой инспекции. Когда требуется ответить на требование ФНС, необходимо предоставить готовые образцы ответов на требования налоговой инспекции.

Неверно заполненный бланк по НДС может привести к снижению начисленной суммы налога и увеличению нагрузки на предприятие. Для предотвращения ошибок и расхождений по НДС необходимо детально изучить инструкцию и пояснения к декларации.

Если возникли расхождения по НДС, важно правильно ответить на требование налоговой инспекции и предоставить все необходимые документы и объяснения. 6-НДФЛ, 2-НДФЛ и другие формы отчетности могут быть использованы для разных ситуаций и требований налоговой инспекции.

Когда необходимо предоставить пояснения

При заполнении налоговой отчетности могут возникнуть ситуации, когда необходимо предоставить пояснения налоговой инспекции. В таких случаях требование налоговой инспекции может быть отправлено вам в виде запроса на пояснения или возврата исправленных документов.

Пояснения могут потребоваться, если в декларации или отчетности обнаружены ошибки или расхождения. Например, если в декларации указано неверно начисленное по НДФЛ или НДС, если есть снижение нагрузки по условию договора, по которому по обычным условиям обязательно налогообложение.

Также пояснения могут потребоваться в случае возникновения различных ситуаций, например, при предоставлении готовых образцов бухгалтерской отчетности, если имеются различия в данных отчетности.

Ошибки и расхождения могут попасть под внимание налоговой инспекции при аудите или проверке документов. В таких случаях следует грамотно ответить на требование ФНС и предоставить подробные пояснения с обоснованием проводимых операций и исправлений.

НДФЛ начислен неверно

Если в декларации по НДФЛ возникло расхождение между начисленным размером и размером, указанным в предоставленных документах, необходимо готовить пояснения к декларации.

В случае возникновения разных ситуаций, когда НДФЛ начислен неверно, предоставить пояснения можно, если готовые бланки пояснений находятся в открытом доступе на официальном сайте ФНС.

Для ответа на требование налоговой инспекции по предоставлению пояснений или отчетности по НДФЛ необходимо знать, какие документы и образцы отчетности следует подготовить.

Образцы ответов на требования налоговой инспекции могут быть разными в зависимости от конкретной ситуации. Например, если в декларации обнаружены ошибки или неверно начислен НДФЛ, то ответ на требование будет состоять из готовых бланков 2-НДФЛ и 6-НДФЛ, в которых будут указаны правильные данные по начислению и учету налога.

Также, при возникновении несоответствий начисленного НДФЛ и НДС, могут потребоваться другие образцы ответов на требование. Расхождения в размере начисленного НДФЛ и необходимости снижения нагрузки по налогу также могут потребовать предоставление дополнительных объяснений.

Если ошибки в начислении НДФЛ были допущены не по вине налогоплательщика, а по вине налоговой инспекции, необходимо обратиться в налоговую инспекцию с претензией на исправление ошибки и предоставить соответствующие документы и доказательства.

В общем, чтобы ответить на требования налоговой инспекции относительно неверно начисленного НДФЛ, необходимо грамотно подготовить ответ, включающий необходимые документы и образцы ответов на требование. Это поможет избежать возможных негативных последствий и урегулировать возникшую ситуацию.