Налоговый вычет — это специальная программа, предназначенная для уменьшения суммы налога, подлежащего уплате гражданами в государственный бюджет. Данное льготное условие предоставляется в виде вычета из дохода или налога и может быть использовано для различных целей, в зависимости от категории налогоплательщика. Налоговый вычет позволяет гражданам сэкономить значительную сумму денег и действует на протяжении всего налогового года.

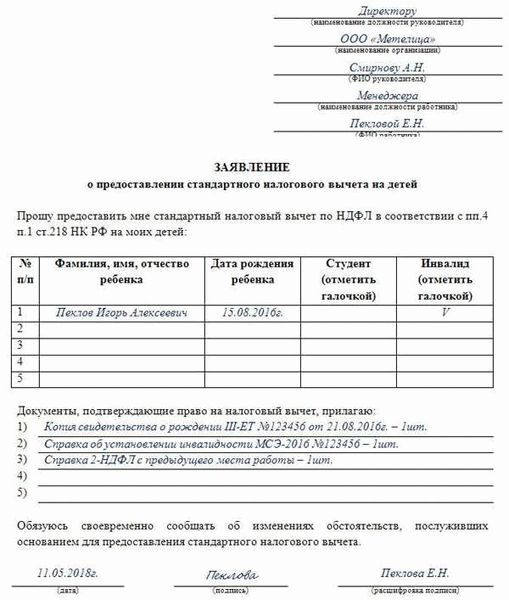

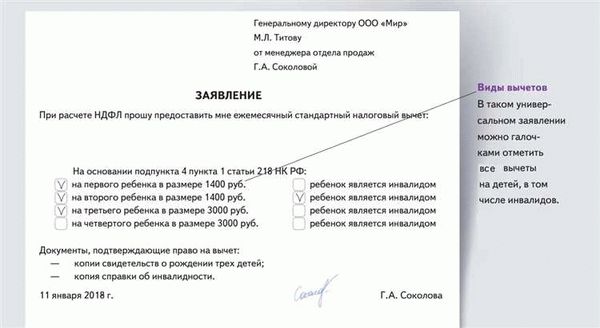

Одним из самых распространенных видов налогового вычета является вычет на детей. Родители имеют право уменьшить налоговую базу на определенную сумму на каждого ребенка, которую они содержат. Это позволяет значительно снизить сумму налога, которую родители должны заплатить государству. Кроме того, вычет на детей применяется не только к совершеннолетним детям, но и к детям, не достигшим совершеннолетия, а также к усыновленным и опекаемым детям.

Еще одним видом налогового вычета, который может быть использован гражданами, является вычет на обучение. Это льготное условие предоставляет возможность получить налоговый вычет на оплату образования в средней школе, колледже или университете. Вычет на обучение может быть предоставлен как родителям, так и самим студентам, в зависимости от условий программы. Данный вид вычета позволяет сэкономить налогоплательщикам значительную сумму денег и получить дополнительные возможности для образования.

Налоговый вычет предоставляет возможность гражданам сэкономить на налогах и использовать полученные средства для достижения своих целей. Однако, для того чтобы воспользоваться данной льготой, необходимо ознакомиться с правилами и требованиями, установленными налоговым законодательством. Важно быть внимательным и внимательно следовать всем условиям программы, чтобы избежать проблем с налоговой инспекцией. Налоговый вычет — это эффективный инструмент, который позволяет налогоплательщикам облегчить свое финансовое положение и достичь своих целей в образовании, уходе за детьми и других сферах жизни.

Понятие налогового вычета

Для того чтобы воспользоваться налоговым вычетом, необходимо предоставить документы, подтверждающие расходы, по которым запросилось применение вычета. Это могут быть копии договоров, квитанций, счетов и других документов, подтверждающих факт и размер расходов.

| Виды налоговых вычетов | Условия применения |

|---|---|

| Вычет на образование | Доступен для граждан, получающих образование — студентов, аспирантов, соискателей докторских степеней |

| Вычет на лечение | Доступен для граждан, прошедших лечение или приобретших медицинские услуги, действующих на территории Российской Федерации |

| Вычет на жилье | Доступен для граждан, приобретающих или строящих жилье, а также для граждан, получающих компенсацию за уплаченный налог на имущество физических лиц |

| Прочие вычеты | К вычетам могут привлекаться и другие категории расходов, указанные в законодательстве РФ |

Важно отметить, что сумма налогового вычета ограничена и устанавливается законодательством. Кроме того, правила применения вычета могут отличаться от региона к региону.

В случае неправомерного применения налогового вычета, налоговый орган имеет право провести проверку и требовать возврата недоплаченной суммы налога, а также возможно привлечение к ответственности.

Кто может воспользоваться налоговым вычетом?

Для получения налогового вычета необходимо отвечать определенным требованиям. В первую очередь, это наличие документов, подтверждающих расходы, на основании которых будет предоставляться вычет.

Затраты, признаваемые в качестве налогового вычета, могут включать:

- Расходы на образование. Включают оплату обучения в учебных заведениях, покупку учебников и других необходимых материалов.

- Расходы на лечение. Включают оплату медицинских услуг, покупку лекарств и других расходов, связанных с медицинским обслуживанием.

- Расходы на жилье. Могут включать плату за кредит на жилье, аренду жилого помещения и другие расходы, связанные с жильем.

- Расходы на пенсионное страхование. Включают плату в Пенсионный фонд Российской Федерации.

Однако не все расходы могут быть признаны в качестве налогового вычета, требования и ограничения могут варьироваться в зависимости от законодательства и налоговой системы.

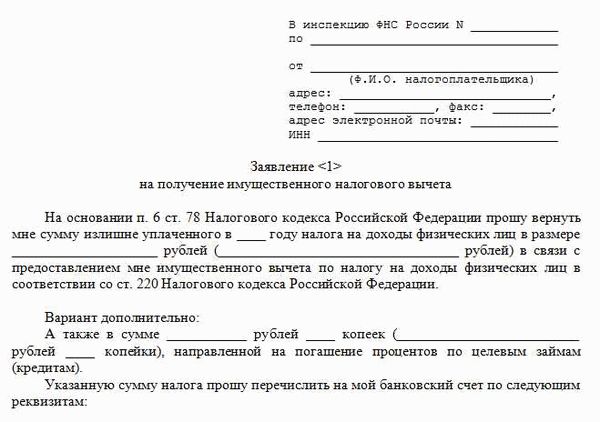

Для получения налогового вычета необходимо обратиться в налоговый орган с заявлением и предоставить все необходимые документы. После рассмотрения заявления и предоставленных документов налоговый орган принимает решение о предоставлении или отказе в налоговом вычете.

Важно помнить, что налоговый вычет является индивидуальным и зависит от конкретных условий каждого налогоплательщика.

Сумма налогового вычета

Сумма налогового вычета зависит от различных факторов, таких как доходы налогоплательщика, тип налогового вычета и действующие налоговые законы. Для многих категорий налоговых вычетов сумма имеет ограничения, связанные с максимальными суммами вычетов, установленными законодательством.

Например, при использовании налоговых вычетов на образование, сумма вычета может быть ограничена установленной государством максимальной суммой. Также сумма налогового вычета может зависеть от расходов, сделанных на получение образования или лечение, и может быть установлена в процентном отношении к стоимости этих расходов.

Важно знать, что сумма налогового вычета может изменяться каждый год в зависимости от изменения законодательства и регулярных обновлений правил. Поэтому гражданам необходимо оставаться в курсе последних изменений и обновлений, чтобы получить максимально возможную сумму налогового вычета.

Вывод:

Сумма налогового вычета может быть различной в зависимости от типа вычета, дохода налогоплательщика и действующих законов. Ограничения на сумму вычета могут быть установлены для определенных категорий вычетов, и гражданам следует оставаться в курсе последних изменений, чтобы получить наибольшую выгоду от налогового вычета.

Как получить налоговый вычет?

Для получения налогового вычета необходимо выполнить следующие шаги:

1. Собрать необходимые документы

Для подтверждения права на налоговый вычет вам понадобится предоставить следующие документы:

- Копия договора на образовательные услуги или документы, подтверждающие оплату обучения;

- Копии документов, подтверждающих ваши доходы (декларация по НДФЛ, справки о доходах, выписки с банковских счетов и др.);

- Справка из учебного заведения об оплате обучения (если вы учите ребенка или себя);

- Копия свидетельства о рождении ребенка (если применимо).

2. Заполнить налоговую декларацию

В налоговой декларации налогоплательщик указывает сумму налогового вычета, на который он претендует. В декларации также нужно указать все необходимые данные и предоставить все документы, подтверждающие право на вычет.

3. Подать декларацию в налоговую инспекцию

Заполненную налоговую декларацию необходимо подать в налоговую инспекцию. В разных регионах процедура подачи может отличаться, поэтому рекомендуется уточнить информацию в своей местной налоговой инспекции.

4. Ожидать рассмотрения заявления

После подачи декларации вам придется ждать рассмотрения вашего заявления налоговой инспекцией. Обычно рассмотрение происходит в течение нескольких месяцев.

5. Получить налоговый вычет

После положительного решения налоговой инспекции вам будет начислен налоговый вычет. Сумма вычета будет перечислена вам на счет или учтена при оплате налоговой задолженности.

Важно:

Перед тем как приступить к получению налогового вычета, рекомендуется проконсультироваться с профессионалом в области налогового права и ознакомиться с актуальными законодательными требованиями, чтобы избежать неправильно заполненной декларации и задержек в получении вычета.

Ограничения и особенности налогового вычета

Одним из главных ограничений является максимальная сумма, которую можно списать в качестве налогового вычета. Каждый год устанавливается верхний предел, который зависит от специфики вычета. Например, вычет на образование имеет свой максимум, а вычет на лечение — свой.

Также стоит учесть, что налоговый вычет может быть использован только в определенных случаях и для конкретных целей. Например, вычет на образование может быть применен только для оплаты обучения или покупки учебников.

Особенностью налогового вычета является то, что он предоставляется только тем, кто имеет документально подтвержденные расходы. Это означает, что необходимо предоставить соответствующие документы, такие как квитанции, счета и другие документы, подтверждающие факт осуществления расходов.

Также стоит помнить, что налоговый вычет не является автоматическим. Это означает, что его необходимо самостоятельно учесть при заполнении декларации и предоставить соответствующую информацию налоговому органу.

Важно отметить, что каждый вид налогового вычета имеет свои особенности и регламентируется специальными правилами. Поэтому перед применением вычета необходимо тщательно изучить законодательство и консультироваться с профессионалами в этой области.