Когда продается купленное жилье или недвижимость, на срок подачи декларации по налогу с продажи квартиры требуется обратить особое внимание. Зависимо от того, сроком продана ваша квартира: если вы продаете унаследованную или подаренную недвижимость, налог с продажи квартиры вам вообще не понадобятся.

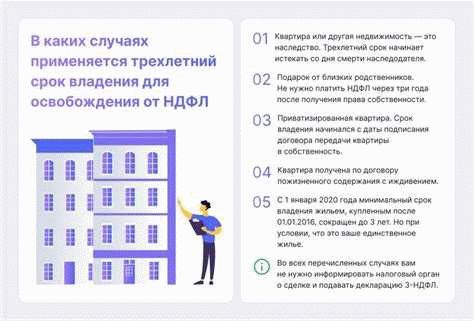

Однако, если ваша унаследованная или подаренная квартира продается в течение трех лет с момента перехода права собственности на вас, то, согласно действующему законодательству, вам необходимо передать налоговому органу декларацию об этой сделке.

Для того чтобы не платить налог с продажи квартиры, необходимо предоставить все требуемые документы. В первую очередь вам понадобятся договор купли-продажи (ДДУ), свидетельство о праве собственности и паспорт. Кроме того, при продаже квартиры необходимо соблюдать определенные условия, например, положенный срок проживания, чтобы иметь возможность освободиться от уплаты налога с продажи жилой недвижимости.

Таким образом, для того чтобы не платить налог с продажи квартиры, необходимо правильно оформить сделку, подготовить все необходимые документы и соблюдать условия, установленные законодательством.

Какой налог с продажи квартиры?

При продаже квартиры в России может потребоваться уплатить налог с дохода физических лиц (НДФЛ). Размер налога зависит от ряда факторов:

| Недвижимость | Ставка налога |

| Продается квартира, полученная по договору купли-продажи (ЧЕМУ) | 13% от разницы между стоимостью квартиры на момент покупки (документы ДДУ или УДДС) и стоимостью на момент продажи |

| Продается унаследованная квартира | Отсутствие налога при условии соблюдения срока владения и использования |

| Продается квартира, полученная по договору дарения (ЧЕМУ) | подаренная квартира, продается в течение 3-х лет после подачи декларации о приеме наследства/дарения — 13% от разницы между стоимостью квартиры на момент получения и стоимостью на момент продажи; если срок 3 года превышен, то налог не уплачивается |

| Продается квартира в жилом кооперативе (ЖСК) | Участникам — налог не требуется; некоммерческие организации (ЖСК) — не облагаются налогом |

Для определенных категорий граждан существуют специальные льготы по уплате налога на прибыль от продажи недвижимости. Кроме того, если сумма продажи не превышает установленный порог, налог с продажи квартиры необходимо платить.

При продаже квартиры необходимо собрать следующие документы:

- Документы подтверждающие право собственности на квартиру (договор купли-продажи, договор дарения, свидетельство о наследстве)

- Паспорт собственника квартиры

- Паспорт покупателя квартиры

- Документы, подтверждающие фактическую продажу квартиры (акт приема-передачи, расписки и т.д.)

- Договор с риэлторской компанией, если услуги риелторов были использованы

- Документы, подтверждающие дату и стоимость покупки квартиры

- Иные документы в зависимости от конкретной ситуации

В РФ установлен срок подачи декларации с целью определеним размера налога в течение 3-х месяцев с момента продажи недвижимости.

Рассказывая о налоге с продажи квартиры, необходимо отметить, что возможно получение налогового вычета при платеже в качестве предварительного платежа, а не платить налог с продажи квартиры при определенных условиях.

Информация о налоге с продажи недвижимости

Если вы решили продать свою жилую недвижимость, то возникает вопрос о налоге с продажи. В каких случаях нужно платить налог, а в каких нет?

- Если вы продаете квартиру, которую приобрели до введения усиленного контроля за недвижимостью (ДДУ), и она была вашим основным жильем, то вы освобождены от налога на доходы от продажи жилья. Но для этого должны соблюдаться определенные условия.

- Если ваша недвижимость была унаследованная или подаренная и вы решили ее продать, то вам придется платить налог с полученного дохода. Размер налога зависит от срока владения недвижимостью.

- Если квартира была получена в результате покупки, то при продаже ее нужно включить в декларацию и подать в налоговую службу. Размер налога будет рассчитан от суммы полученного дохода.

Чтобы правильно рассчитать налог и определиться с его выплатой, вам понадобятся следующие документы:

- Договор купли-продажи недвижимости (ДДУ), если недвижимость приобреталась до введения ДДУ;

- Свидетельство о праве собственности на недвижимость;

- Документы, подтверждающие стоимость недвижимости на момент покупки;

- Документы, подтверждающие стоимость недвижимости на момент продажи;

- Документы, подтверждающие факт получения недвижимости в наследство или в подарок;

- Документы, подтверждающие факт покупки недвижимости;

- Документы, подтверждающие факт продажи недвижимости.

Срок подачи декларации о налоге с продажи недвижимости равен трех месяцев с момента совершения сделки.

Уточните законодательство и конкретные правила налогообложения в вашем регионе, так как правила и ставки могут отличаться.

Как продать жилую недвижимость без налога?

Когда жилье продается, часто возникает вопрос о том, насколько придется платить налог с продажи квартиры. Однако есть несколько случаев, когда можно продать недвижимость без уплаты налога.

Если квартира была унаследована, то в срок до года ее можно продать без уплаты налога. В этом случае необходимо предоставить документы, подтверждающие наследственное право.

Если жилье было получено в подарок, то также можно избежать налога при его продаже. В этом случае потребуется предоставить подаренную квартиру или иной документ, подтверждающий факт передачи недвижимости в качестве подарка.

Если же квартира была куплена по ДДУ, то налоговая ставка может быть равна 0%, если срок между заключением ДДУ и совершением сделки составляет более 3 лет.

Также следует заметить, что для продажи недвижимости без налога необходимо заполнить налоговую декларацию и указать все соответствующие сведения.

В случае, если недвижимость была приобретена при помощи ипотеки, возможно получить налоговый вычет на сумму уплаченных процентов по кредиту.

В итоге, чтобы продать жилую недвижимость без налога, нужно внимательно ознакомиться с ситуацией, проверить, к каким вариантам можно прибегнуть и собрать все нужные документы.

Способы продажи недвижимости с минимальными налоговыми обязательствами

При продаже недвижимости неизбежно возникают налоговые обязательства, однако существуют способы, которые могут помочь снизить их сумму до минимума.

Одним из способов продажи недвижимости с минимальными налоговыми обязательствами является срок владения недвижимостью. Если жилье продается не ранее, чем через три года с момента его приобретения или оформления права собственности, то налог на прибыль с продажи недвижимости не нужно платить.

Также важно знать, что при продаже жилой недвижимости, унаследованной или полученной в подарок, размер налога будет равен нулю. Однако при подаче декларации о продаже такого жилья все равно необходимо указать его рыночную стоимость.

При продаже квартиры или другой недвижимости по договору купли-продажи, необходимо обратить внимание на то, что в договоре должны быть указаны все необходимые данные, купленное жилье должно быть правильно оформлено и зарегистрировано. Иначе, при возникновении проблем, недостоверные данные в договоре могут привести к увеличению налоговых обязательств.

Важным моментом является также оформление прав собственности на недвижимость. При продаже по договору долевого участия (ДДУ) налог нужно будет платить на всю сумму заключенной сделки. В случае продажи через ЖСК или ДДУ, налоговые обязательства будут заметно меньше.

Таким образом, чтобы продать недвижимость с минимальными налоговыми обязательствами, нужно учитывать срок владения жильем, тип недвижимости, по которой нужно платить налог, а также правильное оформление сделки и наличие необходимых документов.

Продается подаренная или унаследованная недвижимость

Если квартира продается, то продавец обязан заплатить налог с продажи недвижимости. Налог равен 13% от суммы продажи и выплачивается передачей денег в бюджет. Однако, если квартира была получена в наследство или в подарок, то есть не куплена, то при продаже такой недвижимости налог с продажи не нужно платить.

Если же решение о продаже купленного жилья было принято в течение пяти лет с момента его приобретения, то понадобятся дополнительные документы для подачи декларации.

Когда унаследованная или подаренная недвижимость продается, то продавец должен предоставить следующие документы:

договор купли-продажи (если недвижимость все же была куплена),

свидетельство о праве собственности,

договор дарения или свидетельство о наследовании,

документы, подтверждающие факт основного проживания в квартире (если это копия договора долевого участия, квартиры по ДДУ или иных договоров предоставляется оригинал и ксерокопия).

Также стоит отметить, что сроки признания налогового резиденства при наследовании и подарке имеют разные сроки. Если недвижимость получена в наследство, то для определения налогового резидентства нужно прожить в России не менее 12 месяцев, а если недвижимость была подарена, то для определения налогового резидентства нужно прожить в России более шести месяцев.

В случае продажи подаренной или унаследованной недвижимости, необходимо обратиться в ЖСК и узнать, какие документы понадобятся для оформления сделки. Также нужно помнить о сроках подачи декларации о продаже недвижимости и о налоге на прибыль.