Налог на имущество физических лиц является одним из ключевых налоговых платежей, которые взимаются со всех граждан. Налоговое обязательство обычно вступает в силу каждый год и состоит из определенного процента стоимости имущества, принадлежащего физическому лицу. В данной статье мы рассмотрим основные принципы и методы расчета налога на имущество физических лиц.

Основной принцип расчета налога на имущество — это базисная стоимость объекта налогообложения. Базисная стоимость определяетс

Основные принципы налога на имущество

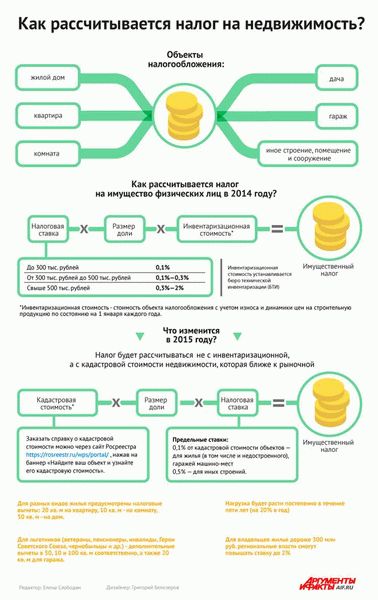

Принцип налогообложения по объекту. Налог на имущество взимается в зависимости от категорий объектов имущества, находящихся в собственности физических лиц. Законодательство определяет три основных категории объектов: жилая недвижимость, нежилая недвижимость и транспортные средства.

Принцип налогообложения по ставке. Величина налога на имущество определяется посредством установления ставок, которые устанавливаются на уровне местных налоговых органов. Ставки могут различаться в зависимости от категорий объектов и иных факторов, учтенных в налоговом законодательстве.

Принцип налогообложения по базе налогообложения. Размеры базы налогообложения очень важны для расчета налога. Он зависит от стоимости объектов имущества, а также от наличия льгот и особенностей, предусмотренных законодательством.

Принцип налогообложения по срокам уплаты. Налог на имущество уплачивается один раз в год. Величина налога налогоплательщику известна заранее, и крайний срок его уплаты устанавливается законодательством.

Принцип налогообложения по порядку уплаты. Уплата налога осуществляется налогоплательщиками самостоятельно или через налоговых агентов. Для этого предусмотрены различные способы оплаты, включая наличный и безналичный расчет.

Учитывая эти основные принципы, граждане России могут оценить свои налоговые обязательства и спланировать свои финансовые ресурсы в соответствии с требованиями налогового законодательства.

Типы имущества, подлежащего налогообложению

Налог на имущество физических лиц обычно взимается с определенного списка имущества, которое признается подлежащим налогообложению. В Российской Федерации такой список определен Законом «О налоге на имущество физических лиц» и включает следующие виды имущества:

- Недвижимое имущество — квартиры, дома, земельные участки, коммерческие и иные объекты недвижимости, принадлежащие физическим лицам.

- Транспортные средства — автомобили, мотоциклы, суда, самолеты и другие виды транспорта.

- Здания и сооружения — объекты недвижимости, предназначенные для осуществления предпринимательской деятельности.

- Доли в уставных капиталах организаций — владение долями в уставном капитале российских и иностранных организаций.

- Доли в совместной собственности — доли в имуществе, которое принадлежит нескольким физическим лицам.

- Прочее имущество — другие виды имущества, не включенные в вышеперечисленные категории.

Каждая категория имущества имеет свои особенности в расчете налога на имущество физических лиц. Налоговая ставка может различаться в зависимости от вида имущества и его стоимости. Все данные о подлежащем налогообложению имуществе учетные органы получают из различных источников, таких как реестры недвижимости, данные по сделкам с транспортными средствами, налоговые декларации и прочее.

Оценка имущества для расчета налога

Оценка имущества, необходимая для расчета налога на имущество физических лиц, осуществляется на основе рыночной стоимости каждого объекта. Для этого проводится независимая оценка, которая определяет текущую стоимость имущества.

Оценка имущества может производиться разными способами:

- Сравнительный подход. При этом оценщик сравнивает цены продажи аналогичных объектов недвижимости, которые были проданы недавно. При этом учитываются такие факторы, как местонахождение, состояние и размер объекта.

- Доходный подход. В этом случае оценка основывается на доходах, которые можно получить от объекта недвижимости. Оценщик учитывает арендную плату или потенциальные доходы от использования объекта.

- Стоимость замены. По этому методу оценщик определяет стоимость возведения аналогичного объекта с учетом текущих цен на материалы и работу.

Оценка имущества должна проводиться квалифицированными специалистами, которые имеют опыт и знания в данной области. Они должны учитывать все факторы, влияющие на стоимость имущества, чтобы предоставить точные и объективные данные для расчета налога на имущество физических лиц.

Важно отметить, что оценка имущества проводится не каждый год, а периодически, например, раз в три года или при изменении статуса объекта.

Коэффициенты муниципального образования

При расчете налога на имущество физических лиц учитывается также коэффициент муниципального образования. Этот коэффициент используется для корректировки базовой ставки налога в зависимости от местонахождения имущества.

Коэффициент муниципального образования определяется органами местного самоуправления и может различаться в разных муниципальных образованиях. Он обычно выражается в процентах и назначается с учетом ряда факторов, включая уровень развития инфраструктуры и социально-экономического состояния территории.

Для определения коэффициента муниципального образования необходимо обратиться к соответствующим нормативным актам и документам, которые устанавливают налоговые ставки и правила расчета налога в конкретной территории. Обычно эти акты доступны на официальных веб-сайтах муниципалитетов.

Полученный коэффициент умножается на базовую ставку налога, чтобы определить окончательную сумму налога на имущество физических лиц. Таким образом, коэффициент муниципального образования является важным фактором, влияющим на конечную величину налоговых платежей физических лиц.

Важно отметить, что коэффициент муниципального образования может пересматриваться и изменяться со временем в зависимости от изменения экономической ситуации и развития территории. Поэтому регулярное обновление информации о текущих коэффициентах важно для правильного расчета налога на имущество физических лиц.

Методы расчета налога на имущество

1. Балансовый метод

Балансовый метод – это один из основных методов расчета налога на имущество, основанный на балансовой стоимости имущества. При расчете налога используется информация из бухгалтерского баланса физического лица, в котором указывается стоимость всех его активов, включая недвижимость, автомобили, ценные бумаги и др. Налоговая база определяется как сумма балансовых стоимостей указанных активов с учетом нормативов, установленных налоговым законодательством.

2. Кадастровый метод

Кадастровый метод основан на кадастровой стоимости недвижимого имущества. Кадастровая стоимость устанавливается в соответствии с Гражданским кодексом РФ и определяется на основе местоположения, площади, функционального назначения и других параметров объекта недвижимости. При расчете налога на имущество физического лица используются нормативы, которые устанавливаются муниципальными органами власти. Налоговая база определяется как кадастровая стоимость недвижимости, умноженная на коэффициент, установленный для физических лиц.

3. Упрощенный метод

Упрощенный метод применяется для налогообложения имущества физических лиц с использованием предельного размера налоговой базы. Налоговая база определяется как упрощенная стоимость имущества, которая определяется путем умножения его фактической стоимости на коэффициент, установленный налоговым законодательством. Упрощенный метод расчета налога на имущество может использоваться в случае, если стоимость имущества не превышает установленный предельный размер и если у физического лица нет других активов, которые могли бы увеличить налоговую базу.

Метод кадастровой стоимости

Кадастровая стоимость определяется на основании информации о характеристиках и состоянии объекта недвижимости, таких как площадь, расположение, материалы строительства и др. Для этого проводится регистрация имущества и присвоение ему кадастрового номера.

Расчет кадастровой стоимости происходит с учетом не только технических характеристик, но и факторов, влияющих на стоимость недвижимости, например, местоположение в разных регионах, инфраструктура, экологические условия и другие факторы.

Оценка кадастровой стоимости проводится специальными органами, уполномоченными на это государством, и осуществляется периодически, обычно раз в 5-7 лет. Важно отметить, что изменение кадастровой стоимости может привести к изменению налогооблагаемой базы и, соответственно, размеру налога на имущество физических лиц.

Метод кадастровой стоимости позволяет установить объективную стоимость объекта недвижимости на основе фактических данных, что обеспечивает прозрачность и справедливость во взимании налога. Однако этот метод не учитывает особенности конкретного объекта и может быть менее точным по сравнению с другими методами, основанными на рыночной стоимости.

Метод кадастровой стоимости является одним из фундаментальных принципов налогообложения имущества физических лиц и позволяет установить справедливую стоимость налогооблагаемого имущества. Налог на имущество физических лиц, рассчитанный по этому методу, является важным источником доходов местных бюджетов и осуществляет социально-экономическую функцию в развитии инфраструктуры и благоустройства территории.

Метод инвентаризационной стоимости

Инвентаризационная стоимость рассчитывается путем умножения количества объектов имущества на их средневзвешенную стоимость. Для определения средневзвешенной стоимости учитываются все факторы, влияющие на стоимость имущества.

Инвентаризационная стоимость может быть определена различными способами. Это может быть оценка имущества самим собственником или независимыми оценщиками. Также можно использовать стоимость, указанную в договоре купли-продажи или иной правоустанавливающей документации.

При использовании метода инвентаризационной стоимости следует учесть, что оценка имущества должна быть объективной и отражать рыночную стоимость объектов налогообложения. Также важно учитывать обновление и изменение стоимости имущества в течение налогового периода.

Метод инвентаризационной стоимости позволяет собственникам имущества физических лиц самостоятельно оценить свое имущество и расчитать налог. При этом важно соблюдать все требования законодательства и правильно определить стоимость каждого объекта имущества.

Метод рыночной стоимости

Рыночная стоимость имущества – это сумма, по которой данное имущество может быть продано на свободном рынке между независимыми сторонами, в условиях добровольности и взаимной заинтересованности.

Для определения рыночной стоимости имущества проводится оценка, которая может быть осуществлена различными способами:

- Сравнительный подход. При данном способе оценщик сравнивает цену сходного имущества, проданного на рынке недвижимости в том же районе, в том же состоянии и с теми же характеристиками.

- Доходный подход. Оценка производится на основе доходности, которую может приносить данное имущество. Применяется к коммерческим объектам недвижимости или имуществу, приносящему доход.

- Затратный подход. В данном случае имущество оценивается по сумме затрат, которые были произведены на его приобретение или создание.

Рыночная стоимость определяется на отчетную дату, именно это значение принимается во внимание при расчете налога на имущество физических лиц. В зависимости от действующего законодательства и региональных нормативов, рыночная стоимость имущества может быть увеличена или уменьшена с учетом различных факторов и ограничений.