- Процесс подачи документов на налоговый вычет через Госуслуги

- Перечень необходимых документов для налогового вычета через Госуслуги

- За что дается налоговый вычет

- Основные категории расходов, на которые можно получить налоговый вычет

- Условия и ограничения для получения налогового вычета

- Как действовать дальше

- Проверка статуса заявления на налоговый вычет через Госуслуги

- Получение налогового вычета и возможные способы его использования

Если вы хотите сэкономить на налогах, то налоговый вычет может стать для вас отличным решением. Но что такое налоговый вычет и как им можно воспользоваться?

Налоговый вычет – это сумма денег, которую государство дает вам в качестве компенсации за определенные расходы. Это позволяет вам сэкономить на уплате налогов и активно действовать для достижения своих финансовых целей.

Все начинается с того, что вы собираете необходимые документы и подаете заявление на налоговый вычет. Если вы пользуетесь Госуслугами, процедура становится гораздо проще и удобнее. Для этого вам необходимо зайти на официальный сайт Госуслуг и зарегистрироваться. Затем вы заполняете электронную анкету, прикладываете копии необходимых документов и отправляете заявление на рассмотрение.

После отправки заявления вы должны дождаться рассмотрения вашего запроса. Если ваше заявление одобрено, вам будет зачислен налоговый вычет на ваш счет. Отныне вы можете использовать эти деньги дальше, зачислив их на другой банковский счет, потратив на определенные расходы или инвестируя их в свои финансовые цели.

Процесс подачи документов на налоговый вычет через Госуслуги

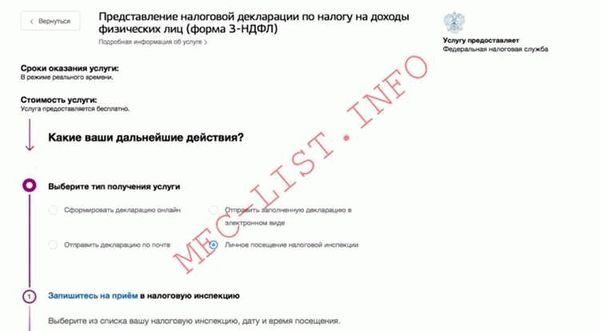

Для подачи документов на налоговый вычет через Госуслуги вам потребуется выполнить несколько простых шагов. Дальше приведены инструкции о том, что вам нужно сделать, чтобы получить налоговый вычет:

- Зайдите на официальный сайт Госуслуги и авторизуйтесь с помощью электронной почты или номера телефона.

- На мониторе появится список доступных услуг. Найдите и выберите вкладку «Налоговый вычет».

- Будет предложено несколько вариантов, относящихся к налоговому вычету. Найдите нужный вам вариант и выберите его.

- Следующим шагом будет заполнение заявления. При этом вы должны указать все необходимые данные о себе и своей деятельности.

- После заполнения заявления нужно будет прикрепить копии всех необходимых документов, подтверждающих ваше право на получение налогового вычета. Обратите внимание, что эти документы должны быть оцифрованы.

- Когда все данные будут введены и необходимые документы прикреплены, проверьте информацию на правильность и отправьте заявление на рассмотрение.

- После этого вы получите уведомление о принятии или отклонении вашего заявления. Если заявление будет принято, уведомление будет указывать, какие дальнейшие действия вам потребуется предпринять.

- Если заявление будет отклонено, вам следует прочитать причину отклонения и принять необходимые меры для исправления ситуации. Затем вы сможете повторно подать заявление.

Таким образом, для подачи документов на налоговый вычет через Госуслуги вам нужно сначала авторизоваться на сайте, затем выбрать соответствующую услугу и заполнить заявление, прикрепив все необходимые документы. После этого вы получите уведомление о принятии или отклонении заявления и сможете дальше действовать в соответствии с полученной информацией.

Перечень необходимых документов для налогового вычета через Госуслуги

Для получения налогового вычета через Госуслуги необходимо подготовить определенный набор документов.

1. Документы, подтверждающие право на получение налогового вычета:

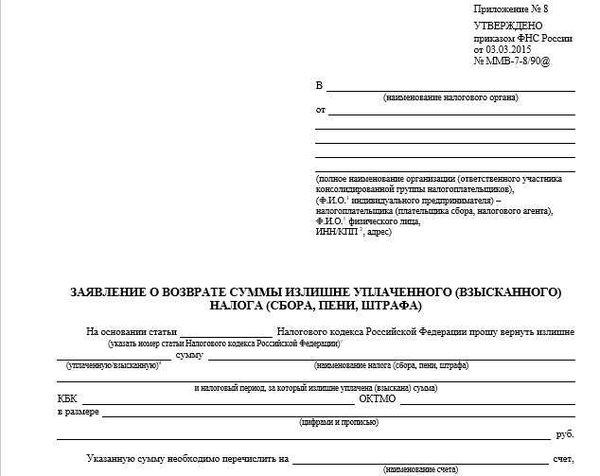

— Декларация по налогу на доходы физических лиц за отчетный период.

— Заявление на получение налогового вычета.

— Копия паспорта гражданина Российской Федерации.

2. Документы, подтверждающие осуществление действий, дающих право на налоговый вычет:

— Договор купли-продажи недвижимого имущества.

— Договор аренды жилого помещения.

— Договор займа (если осуществлялись вложения в долевое участие в строительстве).

— Документы, подтверждающие проведение капитального ремонта или строительство объекта.

3. Документы о выплате собственных денежных средств:

— Копии квитанций об оплате за приобретение, аренду или строительство жилья.

— Выписки из банковских счетов.

Что делать дальше?

После сбора всех необходимых документов, необходимо зайти на Госуслуги и зарегистрироваться. Затем следуйте инструкциям на сайте для заполнения и отправки заявления на налоговый вычет.

Удачи в получении налогового вычета!

За что дается налоговый вычет

Налоговый вычет может быть предоставлен гражданам в разных сферах жизни. Главное условие для его получения – оформление документов и предоставление соответствующих справок. В зависимости от конкретной категории налогоплательщиков и предоставляемого вычета могут действовать свои правила и ограничения.

Налоговый вычет может быть предоставлен, например:

- За покупку жилья: гражданам, которые приобретают, строят или реконструируют жилье, может быть предоставлен вычет в размере до определенной суммы.

- За обучение: родителям, которые оплачивают обучение своих детей в учебных учреждениях, может быть предоставлен вычет на определенные затраты на образование.

- За лечение: гражданам, которые понесли затраты на медицинское лечение, может быть предоставлен вычет на определенные медицинские расходы.

Возможно, этот список будет дополняться со временем и в зависимости от изменений в законодательстве. Поэтому перед подачей документов на налоговый вычет следует узнавать актуальные требования.

Основные категории расходов, на которые можно получить налоговый вычет

Действовать, чтобы получить налоговый вычет, можно на основе определенных категорий расходов. Налоговый вычет предоставляется гражданам России, которые уплачивают налоги с заработной платы на территории РФ. Вот что важно знать о категориях расходов и как можно получить налоговый вычет.

| Категория расходов | Как получить налоговый вычет |

|---|---|

| Образование | Можно получить вычет на образовательные расходы в сумме до 120 000 рублей в год на каждого ребенка. Для получения вычета необходимо предоставить соответствующие документы, подтверждающие оплату образовательных услуг. |

| Лечение | На лечебные расходы можно получить налоговый вычет в размере до 120 000 рублей в год на себя и своих иждивенцев. Чтобы воспользоваться этим вычетом, необходимо предоставить медицинские документы и счета на оплаченные медицинские услуги. |

| Строительство и ремонт жилья | На затраты, связанные со строительством и ремонтом жилья, можно получить налоговый вычет. Сумма вычета зависит от стоимости работ и может составлять до 2 000 000 рублей. Для получения вычета необходимо предоставить договора и счета на оплаченные работы. |

| Пожертвования | За пожертвования денежных средств на благотворительные организации можно получить налоговый вычет до 25% от суммы пожертвования. Для получения вычета необходимо предоставить документы, подтверждающие сумму пожертвования и информацию о благотворительной организации. |

Таким образом, зная, на что можно получить налоговый вычет, вы можете использовать эти вычеты для сокращения суммы налога, который вам необходимо уплатить. Подавать документы на налоговый вычет можно через Госуслуги, следуя указаниям на официальном сайте, и дальше заполнять необходимые поля, указывая соответствующую категорию расходов.

Условия и ограничения для получения налогового вычета

Налоговый вычет за определенные расходы дается гражданам Российской Федерации, которые уплачивают налог на доходы физических лиц (НДФЛ). Данный вычет позволяет снизить сумму подлежащего уплате налога и получить некоторую часть обратно.

1. Возможности для получения налогового вычета:

- Вычет возможен при определенных категориях расходов, таких как образование, лечение, покупка жилья и др.

- Вычет предоставляется только при условии предоставления документов, подтверждающих факт и объем произведенных расходов.

2. Действующие ограничения:

- Размер вычета ограничен границами, установленными законодательством. Например, налоговый вычет на обучение детей не может превышать определенную сумму в год.

- Ограничения также могут быть связаны с уровнем дохода налогоплательщика. Например, вычет на жилое строительство может быть предоставлен только тем, у кого доход не превышает установленную границу.

- Вычет может быть предоставлен только при условии соответствия всех требований и правил, установленных законодательством.

Как видно из перечисленных условий и ограничений, налоговый вычет не является абсолютно безусловным и дается только в определенных случаях и при соблюдении требований закона. Поэтому перед подачей документов на налоговый вычет через Госуслуги необходимо ознакомиться с действующими правилами и условиями для максимальной эффективности получения вычета.

Как действовать дальше

После того, как вы успешно подали заявление на налоговый вычет через портал Госуслуги, вам понадобится дальнейшая работа для завершения процесса.

Во-первых, необходимо ждать уведомления о результатах рассмотрения заявления налоговыми органами. Обычно такое уведомление приходит на указанный при подаче заявления электронный адрес или в виде уведомления в личный кабинет на портале Госуслуги.

Если ваше заявление на вычет было положительно рассмотрено, то в уведомлении будет указано, что дальнейшие действия не требуются. Вычет будет применен автоматически при подаче налоговой декларации.

В случае отрицательного решения налогового органа в уведомлении будет указано, что причина отказа, и какие меры могут быть предприняты в отношении данного отказа. Возможно, вам потребуется предоставить дополнительные документы или исправить ошибки в первоначально поданных данных. В таком случае, будет указано, какая информация или документация требуется, и в течение какого времени ее необходимо предоставить. Следуйте указаниям в уведомлении и соблюдайте сроки.

Запрос налоговых органов может быть отправлен письменно или через портал Госуслуги. Если вам необходимо предоставить дополнительные документы или исправить информацию, загрузите их в соответствующем разделе личного кабинета на портале Госуслуги или отправьте по указанному в уведомлении адресу.

После того, как все требуемые документы или исправления будут предоставлены, необходимо снова ожидать уведомления от налогового органа. В нем будет указано, что вычет успешно применен, и что дальнейшие действия не требуются.

Следуя указанным выше шагам, вы сможете успешно подать заявление на налоговый вычет через портал Госуслуги и получить результаты налогового органа.

Проверка статуса заявления на налоговый вычет через Госуслуги

После того как вы подали документы на налоговый вычет через Госуслуги, вам будет дан уникальный номер заявления. Используйте этот номер для дальнейшей проверки статуса вашего заявления.

Для того чтобы узнать, что происходит с вашим заявлением, вам потребуется выполнить следующие шаги:

- Откройте официальный сайт Госуслуги (www.gosuslugi.ru) в вашем браузере.

- Войдите в систему, используя вашу электронную почту и пароль.

- На главной странице вашего личного кабинета найдите раздел «Мои заявления» и нажмите на него.

- В открывшейся странице вы увидите список всех заявлений, которые вы подали через Госуслуги.

- Найдите в списке заявление, связанное с налоговым вычетом, и нажмите на него.

- В открывшейся странице вы увидите информацию о вашем заявлении, включая его статус.

Статус заявления может быть одним из следующих: «На рассмотрении», «Одобрено», «Отклонено». Если ваше заявление находится в статусе «На рассмотрении», то его проверка еще не завершена. Если статус «Одобрено», значит ваше заявление было принято и налоговый вычет будет предоставлен вам. В случае статуса «Отклонено», рекомендуется обратиться к специалистам Госуслуг для получения дополнительной информации о причинах отказа.

Теперь вы знаете, как проверить статус вашего заявления на налоговый вычет через Госуслуги. Будьте внимательны и следите за изменениями в статусе вашего заявления. Удачи!

Получение налогового вычета и возможные способы его использования

Одним из наиболее распространенных видов налогового вычета является вычет на обучение. Граждане могут подать документы на получение такого вычета, если оплачивали обучение своих детей. При этом необходимо предоставить документы, подтверждающие факт оплаты образовательных услуг.

Еще одним видом налогового вычета является вычет на лечение. Граждане могут получить такой вычет, если им приходилось оплачивать лечение собственного здоровья или здоровья своих близких. Документы, подтверждающие расходы на медицинские услуги, необходимо предоставить в налоговую службу.

Кроме того, существуют и другие виды налоговых вычетов. Например, граждане могут получить вычет на благотворительные взносы, если они передали деньги на благотворительные цели. Также можно получить вычет на приобретение недвижимости или выплату ипотеки.

Что дальше за получением налогового вычета? Когда документы на получение налогового вычета будут обработаны, граждану будет начислен соответствующий вычет. Затем его можно использовать в различных целях. Например, вычет можно использовать на оплату налога на доходы физических лиц или на уменьшение общей суммы налога, подлежащего уплате.

Таким образом, налоговый вычет — это возможность учесть определенные расходы при расчете налога на доходы физических лиц. Путем предоставления необходимых документов и выполнения определенных условий граждане могут получить налоговый вычет и использовать его для уменьшения налогооблагаемой базы или оплаты налога.